来源:Amy姐的跨境金融圈

Tips:即便你不是富豪,甚至也并非美国人,但只要你持有美国房产、甚至是银行账户,或者美国公司的股票,或者美国人寿保单等等投资,将来传承给子女时也要缴遗产税。

对美国富人来说,这是最好的时代,这是遗产税筹划的黄金时期,就像前美国白宫国家经济委员会主任科恩讲的,“只有税务规划做的很糟糕的有钱人才付遗产税”。

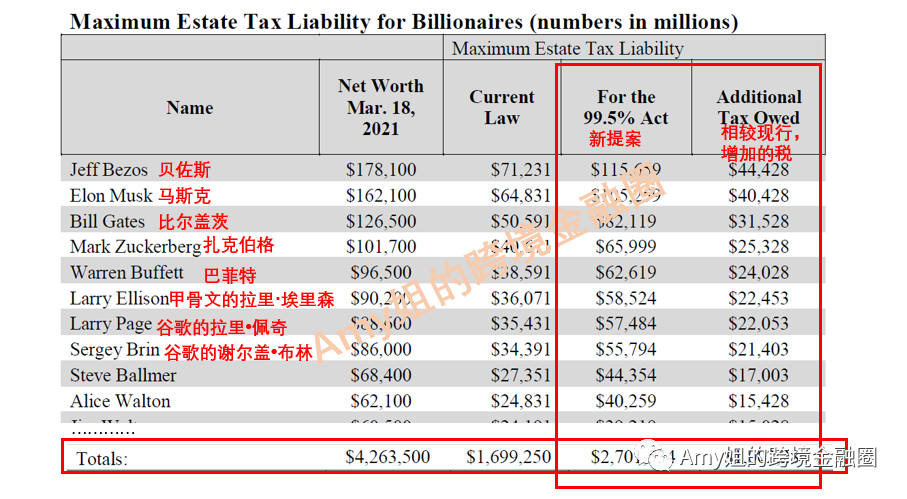

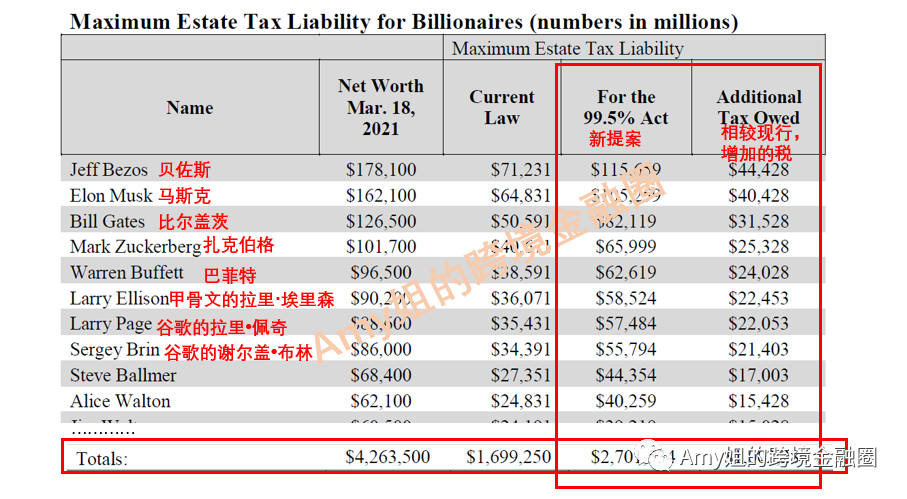

这也是最坏的时代,民主党正准备劫富济贫大开杀戮,按照上月参议员的遗产税提案《FOR THE 99.5% ACT》,大举增加遗产税率(65%),大幅减少免税额,堵死家族信托避税漏洞,

仅对提案里列出的657位富豪,相较现行政策,新政就能多收1万亿美元的遗产税。 △图:657位富豪的遗产税情况。来源:FOR THE 99.5% ACT

△图:657位富豪的遗产税情况。来源:FOR THE 99.5% ACT

苛政猛于虎啊。 △图:增加遗产税迫在眉睫(彭博社)

△图:增加遗产税迫在眉睫(彭博社)

今天看美国遗产税、最新的税改提案,以及,堵死了哪些家族信托避税漏洞,

提案一旦推行,对美国华人(包括公民、永居及居民),以及持有美国资产(比如美国房产、甚至是银行账户,或者美国公司的股票,或者美国人寿保单等等)的非美人士都有很大影响。

拜登之后,一不小心,死亡就极其奢侈了。

1

现行遗产税

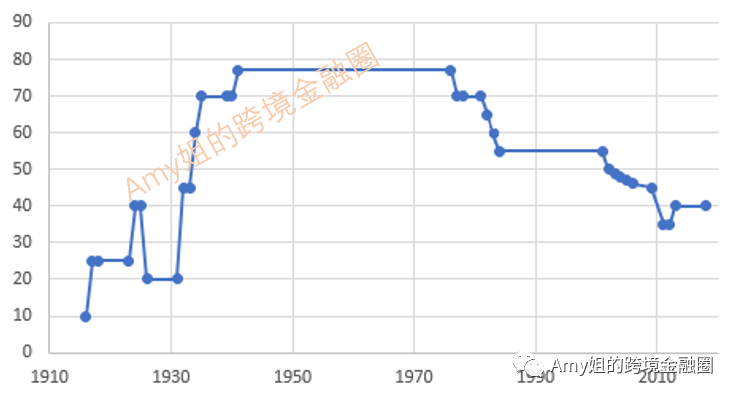

美国的遗产税始征于1916年,税率起起落落,一度高达77%。 △图:美国遗产税历史税率

△图:美国遗产税历史税率

税率起落背后,也代表了党派之间的利益争夺。

民主党倾向于增税,共和党倾向于减税。

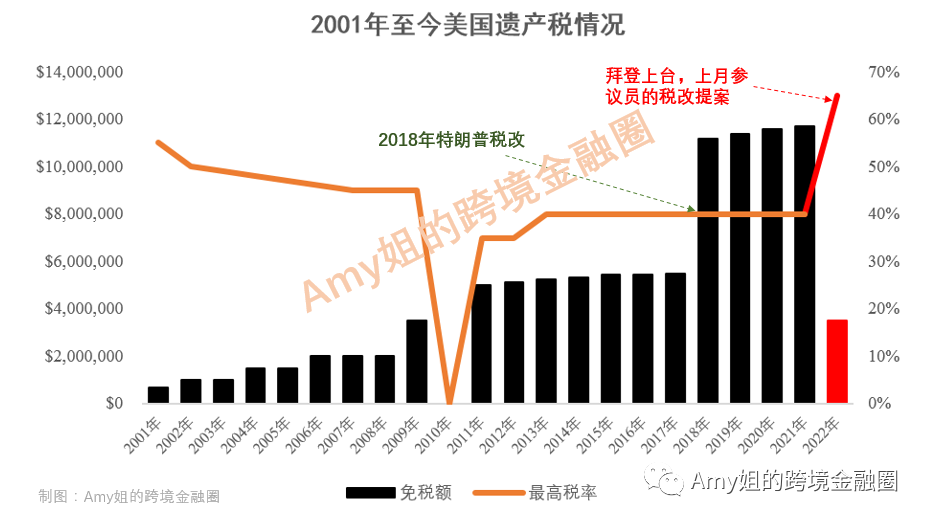

现行遗产税,得益于特朗普时期的减税政策,

克林顿政府时期的劳工部长罗伯特·莱奇(Robert Reich)在一篇文章中甚至直接称,共和党的税改方案是给捐款人的回报。

虽然特朗普没有废除掉这个他认为的“可怕又非常不公平的死亡税种”,但也Cut了一大部分:

保持最高税率40%,但double了豁免额,在2018年至2025年底期间将免税额从原500万美元增至1,000万美元(随通胀调整),像今年,单人有1170万美元、夫妻两人2340万美元的豁免额,已经是历史最高,

而且,当然也没有堵塞已有的信托避税漏洞。 △图:美国历年遗产税率和免税额(制图:Amy姐的跨境金融圈)

△图:美国历年遗产税率和免税额(制图:Amy姐的跨境金融圈)

2

信托避税‘漏洞’

沃尔顿家族

比如以《FOR THE 99.5% ACT》提及的沃尔顿家族为例,提案称,

“沃尔顿家族拥有沃尔玛(Walmart)的大部分股份,却几十年来一直操纵着信托规则,以将财富从一代传给下一个而无需支付遗产税或赠与税”。

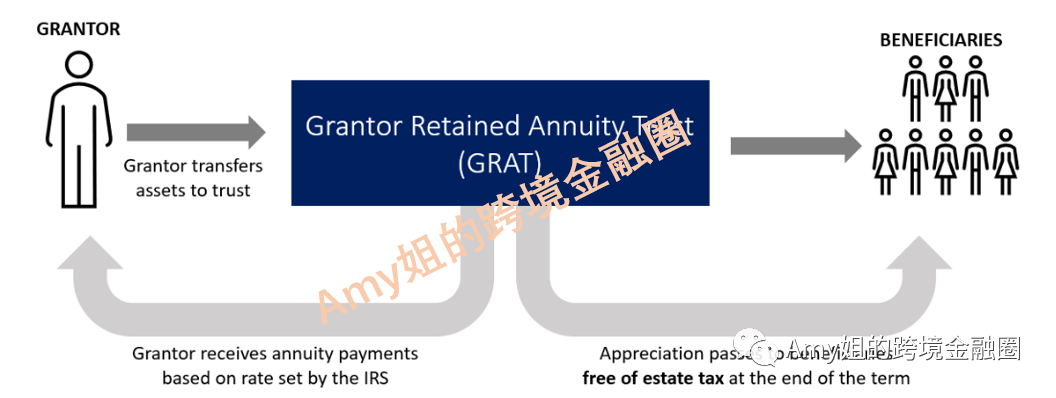

沃尔顿家族是利用赠与人保留年金信托(GRAT)‘漏洞’规避遗产税的“始作俑者”,

在萨姆·沃尔顿的自传《美国制造》中,他写道:

“减少遗产税的最好方法是在资产升值之前先将其放弃”。

真是一句话道出了GRAT的精髓。

沃尔顿家族成员设立了一个零纳税式的GRAT,后续这种也称为“Walton GRAT”,或“沃尔顿漏洞”。

GRAT是为可能增值的资产创建的“临时信托”,在信托期限内(比如2年、5年等),设保人会收到定期的年金付款(本金+IRS规定的收益率),当GRAT期限届满,超过IRS规定利率的部分将免税(免遗产税、免赠与税)转给受益人。但要注意,如果设保人在信托到期之前去世,则资产就要纳入应税遗产了。

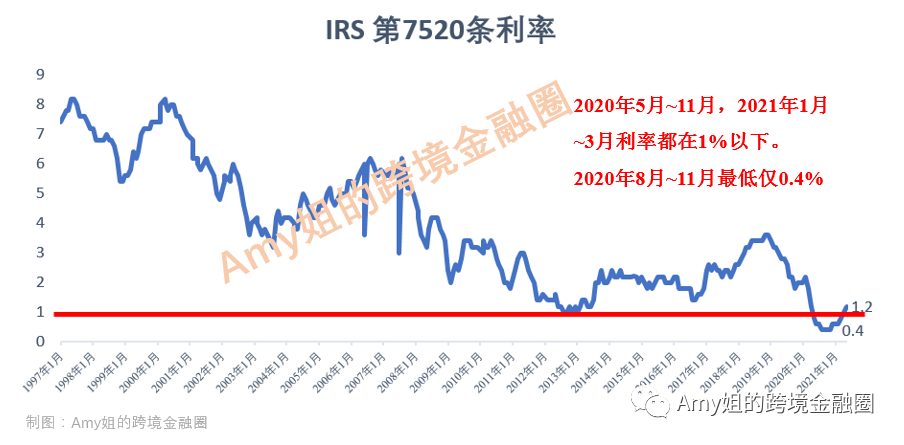

可以看到,IRS利率越低,资产增值越大,规避的遗产税越可观。

禁不止

沃尔顿之后,尤其是沃尔顿在美国税收法庭胜出之后,赠与人保留年金信托(GRAT)呈燎原之势。

根据SEC文件,

像Facebook创始人扎克伯格、共同创始人达斯汀·莫斯科维茨、CEO雪莉,在Facebook上市前分别都设立了GRAT,据《福布斯》估算,仅此笔,他们就免税转移了数十亿的财产。

像Nike公司创始人Philip H. Knight,也设立了GRAT。

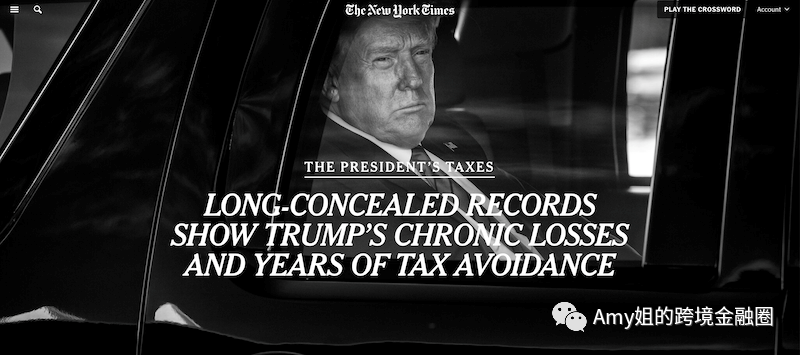

几年前纽约时报还曝光,

美国前总统特朗普家族,也利用两个2年期的GRAT,其父母将GRAT信托中大约2/3的财产赠予特朗普等子女,剩余1/3以提取年金的方式分2年返还。

以此,特朗普兄妹们拿到了父亲超过10亿美元的房产帝国,但却仅缴了5,220万美元的遗产税,而按照当时55%的赠予和遗产税率计算,至少要缴税5.5亿美元。

屡禁不止。

据为沃尔顿夫妇发明GRAT的律师称,自2000年以来,GRAT已让财政部损失了1000亿美元。

良机

尤其在去年疫情经济衰退期间,IRS利率降到历史新低,2020年5月~11月利率都在1%以下,2020年8月~11月利率仅0.4%,

超过IRS利率都是免税的,锁定低利率设立GRAT避遗产税确实良机。 △图:IRS利率

△图:IRS利率

加之选举期间拜登选票一路翻蓝,遗产税加税堵漏预期明显,

“抓住机遇用掉免税额,抓住机遇锁定低利率,筹划呀”,美国与遗产税相关的估值机构忙到抽筋。 △图:增加遗产税迫在眉睫(彭博社)

△图:增加遗产税迫在眉睫(彭博社)

也就是说,事实上,

很少人要缴遗产税,很多人已经做好了税筹而不用交太多遗产税,这才是现实。

据统计,美国在整个20世纪的遗产税收入总额仅相当于1998财政年度的个人所得税。

3

拜登上台,要变天

民众党拜登上台,基建加税,

或启动1993年来首次重大加税,并且毫不掩饰、迫不及待地劫富济贫。

最坏的时代来了。 △图:Top1%的人支付大部分账单

△图:Top1%的人支付大部分账单

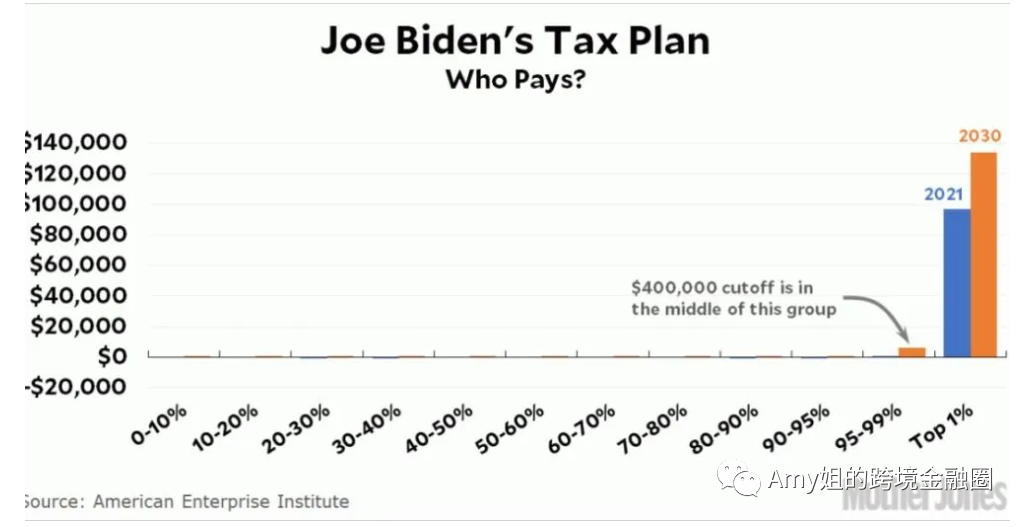

据Axios报道,拜登主要从这两大方面想向富人开刀:

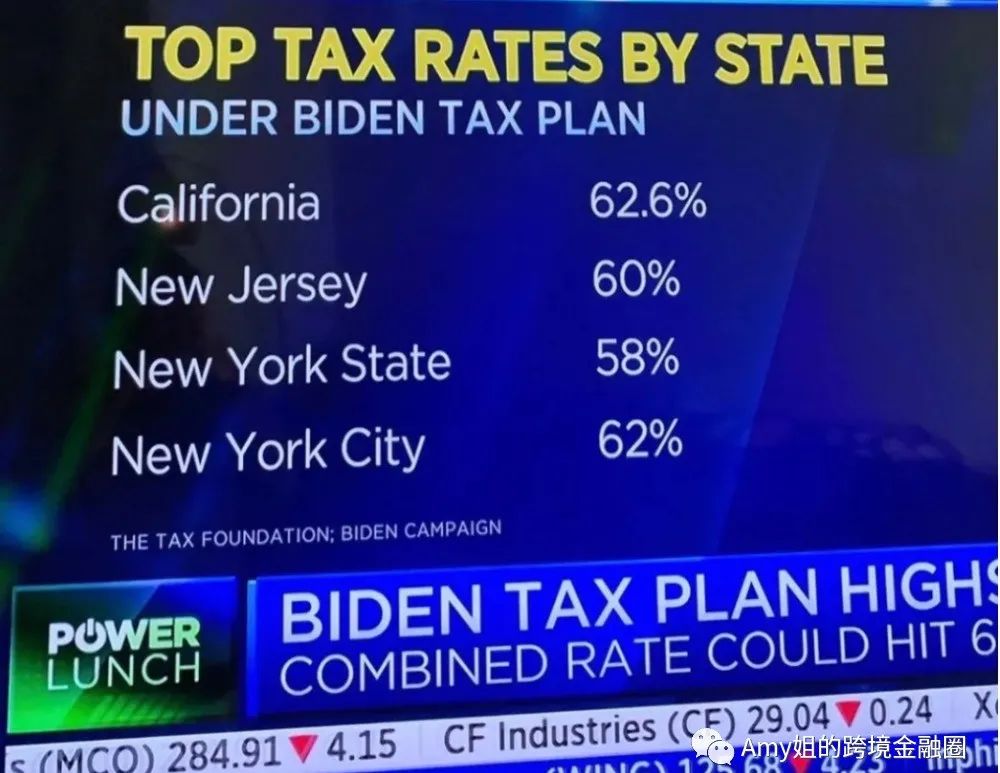

1、对收入超过40万美元的人,最高个人税率提高至39.6%。

据税收基金会的测算,此举将直接导致加州高收入者的州和联邦税率高达62.6%,新泽西州超过60%,纽约州达到58.2%。 △图:拜登税改计划

△图:拜登税改计划

2、对资本收益和死亡时的未实现资本收益加税。

根据今天外媒的报道,拜登将于下周公布一项计划,对富人收取高达43.4%的联邦资本利得税,这比现行的23.8%几乎翻翻。

如若推行,加州面临的州和联邦资本利得税合计高达56.7%,纽约州高达52.22%。

拜登疯了。

根据税收政策中心的说法,收入最高的1%的有效税率将从26.8%提高到39.8%。

“这些税率将是约35年来的最高水平,并施加了比以前更大的税基。”

这是对富人生前的毁灭性的打击。

对Top 0.5%,更毁灭性的打击来自死亡时的遗产税。

按照拜登计划,还希望将遗产税恢复到“历史水平”。

桑德斯遗产税提案

上月,参议员桑德斯关于遗产税的提案《FOR THE 99.5% ACT》公布,

意欲大举增加遗产税率(65%),大幅减少免税额,堵死家族信托避税漏洞。 △图:《FOR THE 99.5% ACT》

△图:《FOR THE 99.5% ACT》

在提案开头,桑德斯这样写:

一个多世纪以来,为减少镀金时代的巨大财富集聚,共和党总统罗斯福就为建立累进的遗产税而战。……从道德、经济和政治角度看,少数人拥有大量财富,而大多数人却拥有很少的财富,我们的国家就不会繁荣。……减少财富不平等,维护我们的民主的最公正方法是对超级富翁征收累进的遗产税。……我们需要创造一个为99.5%的人服务的经济体,而不是一个为富人和权贵服务的美国。

提案称,

如果通过立法,99.5%的美国人不会多付一分钱的税款,但美国657位亿万富翁(其总净资产超过4.2万亿美元)将因此支付高达2.7万亿美元的遗产税。。。

是这样么。

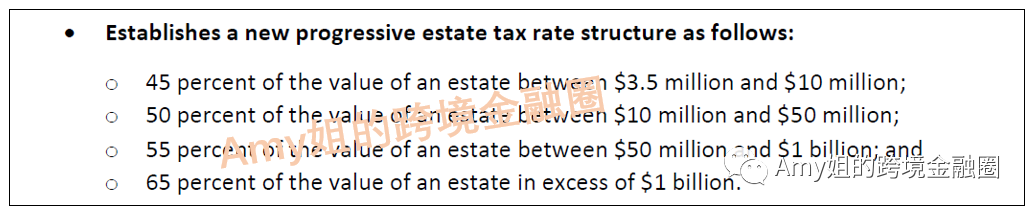

主要提案内容如下:

1、将遗产税免税额减少至350万美元(记住2021年是1170万美元),将赠与税免税额减少至100万美元;

2、将遗产税最高税率提高至65%;

3、关闭家族信托避税漏洞。

(1)比如避免滥用赠与人保留年金信托(GRAT)。要求GRAT最低期限设为10年,剩余权益的最小值为信托财产的25%,而现行法律是,期限可以短至2年,不要求剩余权益。

这样一来,像特朗普家族就不能简单粗暴在2年内避税操作完毕,而且期限拉长,赠与人在这期间过世的机会也愈大,操作失败则要交遗产税;要求“剩余权益”则意味着不能再完全规避赠与税。

(2)比如避免利用估值折扣规则,降低遗产价值。而现行法律没有这方面要求,以至于某些资产因为是“非商业资产”或少数权益而被打折七八成(甚至四五成或更多)计算。

这样一来,像沃尔顿家族,通过成立家族合资公司持有沃尔玛股份,并将合资公司转至信托,却又对合资公司估值打折扣的方式不再可行。像特朗普家族,称仅持少数权益而对资产大打折扣的方式也不再可行。

(3)比如消除增加资产税基(Basis Step-Up)。意思是如果设保人信托的资产不计入遗产,那么这些资产就没法增加税基,这是大多数从业者已经接受的。最近也有另一项单独的方案STEP(the Sensible Taxation and Equity Promotion (STEP) Act)被提出,目的就是为消除任何在死亡时增加税基的做法。

(4)再如防止通过不可撤销的设保人信托避税、终止利用多代王朝信托的税收减免、限制利用年度豁免向信托转移资产……等等等等。

Tips:想要提案全文的,请联系小米(微信号:bosimi_2020)索取。

桑德斯这个组合拳,几乎所有惯用的避税方式全被敲打,

再简单点看,遗产超过350万美元就开始交税,350万也就是北上深一套房,美籍华人们还是有的。

钱终究不是后代的,钱是美国的。 △图:已有55个团体/组织支持提案

△图:已有55个团体/组织支持提案

4

结语:华人富人怎么办?

如果说拜登将最高个人税率提高至39.6%,将资本利得税提高到43.4%,

是对富人生前的一次次绞杀。

那么参议员“大举增加遗产税率(65%),大幅减少免税额,堵死家族信托避税漏洞”的遗产税提案,

就是对富人去世后的一场屠戮。

当然,这还没完。

拜登致力于推动的,与美籍(包括公民、绿卡和居民)华人有关的,

还有要增加全球无形资产所得稅(GILTI),从10.5%提高到21%,这在一定程度上相当于是对(华人控制的海外公司)境外所得征收的最低税;

还有可能会在任期内推动与中国FATCA的交换,这对有隐瞒的海外资产的华人,更是一场血雨腥风……

重压之下,美国身份或将变成一项负资产,富人将上演美国大逃亡。