导言:棕榈油是目前世界上生产量、消费量最大的植物油品种,与豆油、菜籽油并称为“世界三大植物油”。印度尼西亚与马来西亚为棕榈油主要生产国,两者共占全球棕油产量的86%以上,马来西亚同时也是世界最大的棕榈油出口国,国际贸易活跃。印度棕榈油消费居首位。影响棕榈油价格因素有很多,主要有主产国印度尼西亚和马来西亚的天气、产量、出口量、期末库存等,中游阶段国内棕榈油港口库存及进口量,下游的食用植物油消费量、方便面产量等以及豆油、菜油对棕榈油的替代量。

摘要

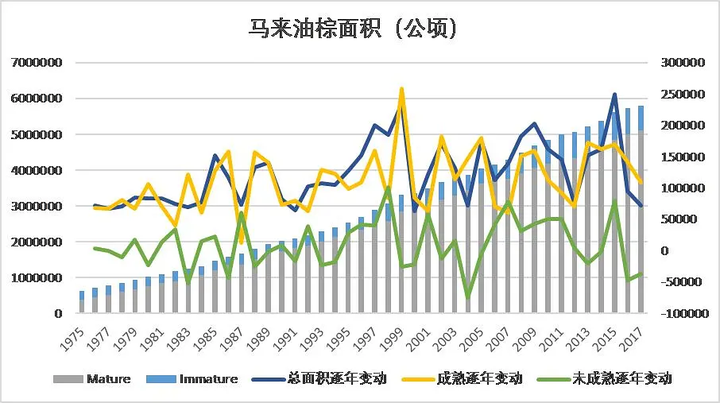

MPOB数据显示,马来油棕树种植面积逐年增加,其中未成熟面积从绝对量上来看是增加的,但中间也经常出现逐年递减的情况,且这种情况在近几年表现得比较明显;成熟面积则无论在绝对量还是在逐年变动上都是增加的。

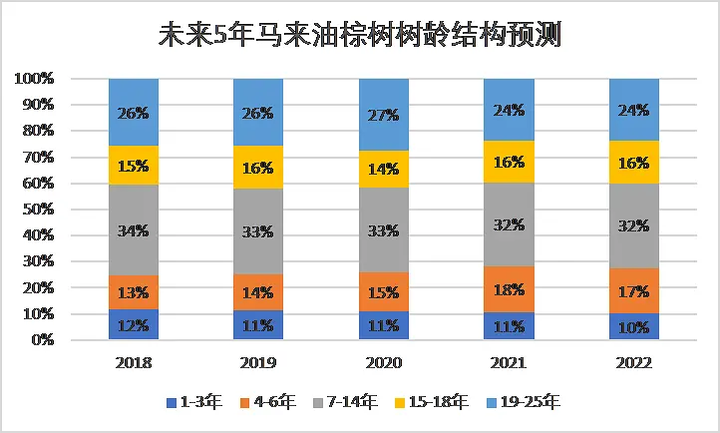

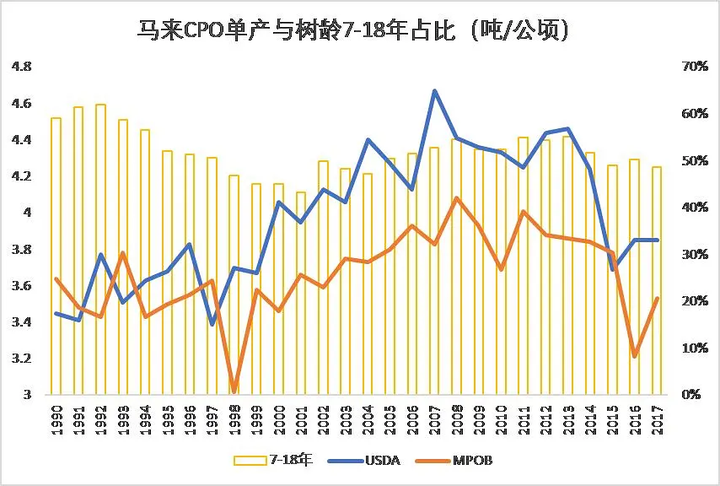

对MPOB数据进行处理后发现,7-18年的油棕树面积占比自1997年达到最低后开始逐渐增加,19年以上的面积占比自2011年开始也逐渐增加。假设从2018-2022年每年保持前5年的平均面积增减幅度,则未来五年的树龄结构如下图所示。该趋势与USDA单产及MPOB单产趋势保持一直(排除厄尔尼诺影响)。19年以上的面积占比至2020年增加至27%,之后下降至24%,7-18年的面积占比基本维持稳定。也预示着未来3-5年CPO单产不会有太大提升。

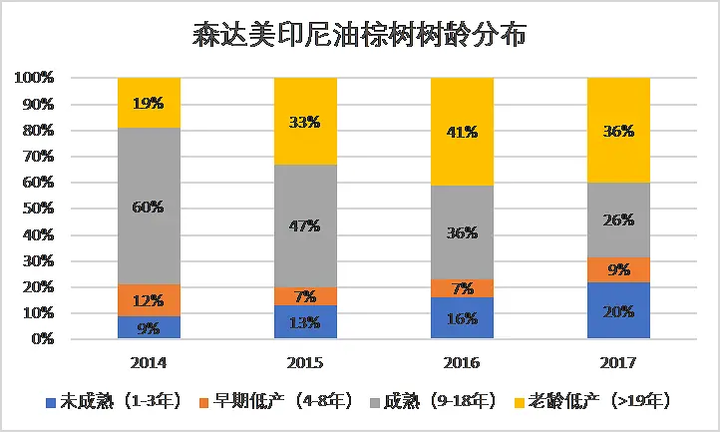

从印尼5家代表公司的数据来看,森达美的油棕树老龄化比较严重,丰益国际相对来说程度最轻,PP和SALIM两家高龄油棕树的面积占比逐年增加,说明印尼油棕树的老龄化也比较严重。若从占比的绝对数值上看,代表公司的老龄树占比并不比马来好。

1 油棕树的特点及分布

1.1 油棕树的特点

油棕树是一种四季开花结果及长年都有收成的农作物。其直立乔木状,高达10米或更高,直径达50厘米,叶多,羽状全裂,簇生于茎顶,长3-4.5米,羽片外向折叠,线状披针形,长70-80厘米,宽2-4厘米,下部的退化成针刺状;叶柄宽。花雌雄同株异序,雄花序由多个指状的穗状花序组成,穗状花序长7-12厘米,直径1厘米,上面生密集的花朵,穗轴顶端呈突出的尖头状,苞片长圆形,顶端为刺状小尖头;雄花萼片与花瓣长圆形,长4毫米,宽1毫米,顶端急尖;雌花序近头状,密集,长20-30厘米,苞片大,长2厘米,顶端的刺长7-30厘米;雌花萼片与花瓣卵形或卵状长圆形,长5毫米,宽2.5毫米;子房长约8毫米。果实卵球形或倒卵球形,长4-5厘米,直径3厘米,熟时橙红色。种子近球形或卵球形。花期6月,果期9月。

油棕树喜光嗜钾,生长要求适温较高,宜置于热带地区或其边缘。不抗风、不耐旱、不耐寒。干旱低温15摄氏度以下停止生长。在雨量充沛,光照充足的热带地区生长较快,栽后3–4年即可结果。

油棕的人工种植始于19世纪初,那时英国工业革命对蜡烛和机械用润滑剂的使用创造了对棕榈油的大 量需求,但起初棕榈油仅由原产地西非供应,产量较少而常常导致供不应求。1848年,荷兰殖民者尝试性地将油棕引种到爪哇(印度尼西亚),自此油棕就在高温多雨的东南亚扎下了根。1910年,英格兰的殖民者威廉森米德尔顿和银行家亨利美在马来西亚创办了森达美公司,开始企业化种植棕榈树来压榨棕榈油。

棕榈油是从油棕树上的棕果中榨取出来的。棕榈果经水煮、碾碎、榨取工艺后,得到毛棕榈油,毛棕榈油经过精炼,去除游离脂肪酸、天然色素、气味后,得到精炼棕榈油(RBD PO)及棕榈色拉油(RBD PKO)。根据不同需求,通过分提,可以得到24度、33度、44度等不同熔点的棕榈油。棕榈油具有丰富的营养物质及抗氧化性,在食品工业以及化学工业领域均有广泛应用。棕榈果实中脂肪酶或脂肪酸过氧化氢酶的水解使得棕榈油的品质不够稳定,需要采取在储罐中充填氮气等方法来保证其质量。

1.2 油棕树在全球的种植分布

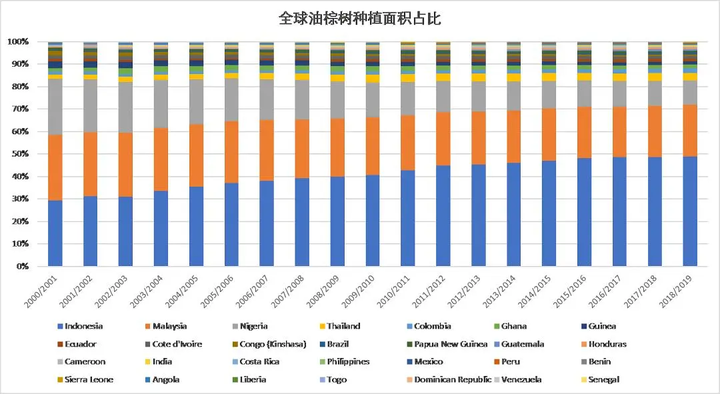

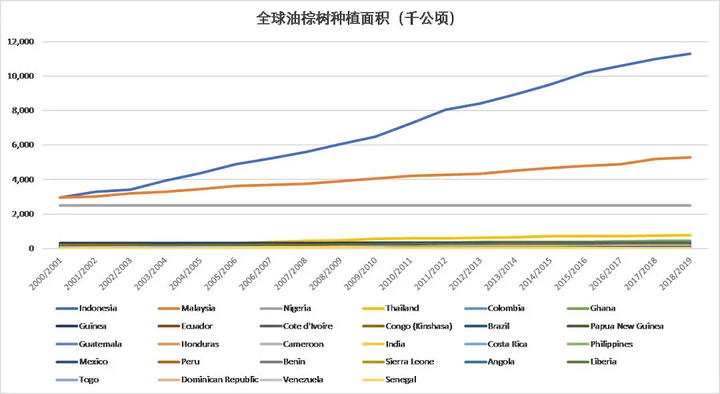

全球油棕树的收获面积呈逐年递增走势,2000/01年时,全球油棕树的收获面积为1007.1万公顷,至2017/18年时收获面积增至2262.8万公顷,增幅125%,2018/19年预期将继续增至2307万公顷。在全球油棕树的分布中面积排名前四的为印度尼西亚(17/18年达1100万公顷)、马来西亚(17/18年达530万公顷)、尼日利亚(17/18年达250万公顷)和泰国(17/18年达78万公顷)。自2000年以来,油棕树种植国家中,面积增幅最大的为印度尼西亚,至2017/18年增幅可达272%,占全球油棕树总面积的48.6%;其次为泰国,至2017/18年增幅可达265%,但因其起始面积较少,目前占全球油棕树总面积的3.4%;马来西亚面积增幅为76.8%,目前占全球油棕树总面积的23%;尼日利亚基本维持面积稳定不变。

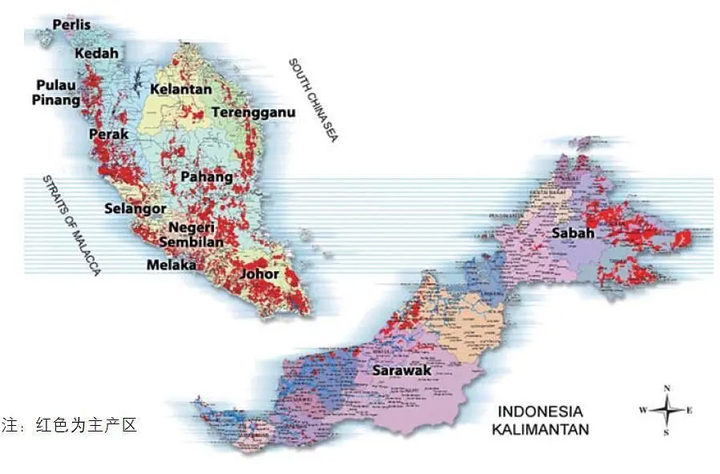

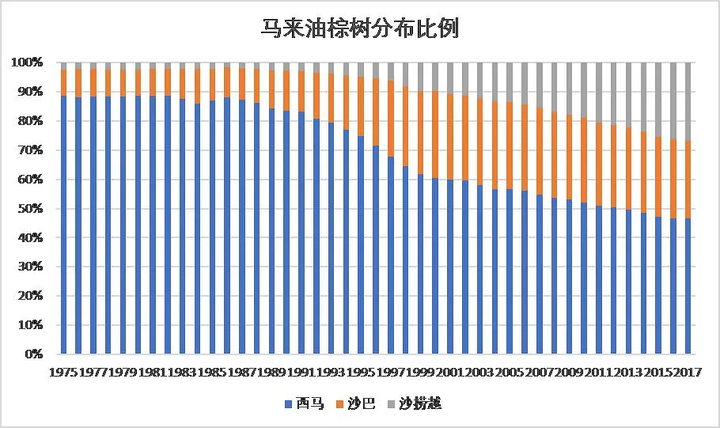

马来西亚的油棕树分布在西马、沙巴及沙捞越不同区域,参见下图中红色为主产区。自1975年以来,沙巴及沙捞越的面积占比逐年上升,西马的面积占比逐年下降,至2017年,根据MPOB数据显示,西马占46.6%,沙巴占26.6%,沙捞越占26.8%。

印尼的油棕树分布可由下图中红色区域得见,其主要分布于苏门答腊岛中部及加里曼丹岛的西部和东部地区。

2 棕榈油的全球供需

2.1 全球分国别产量及平衡表

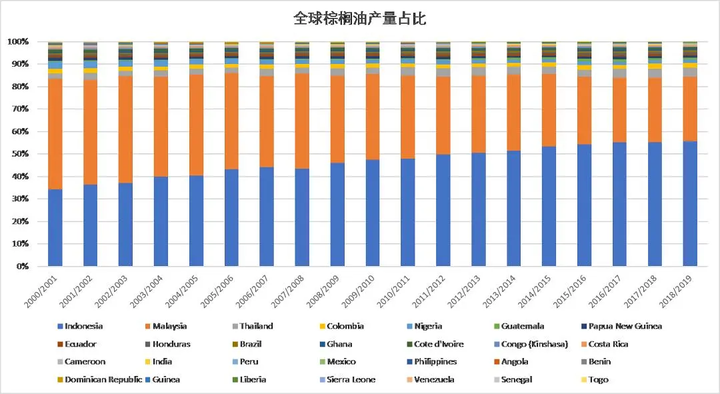

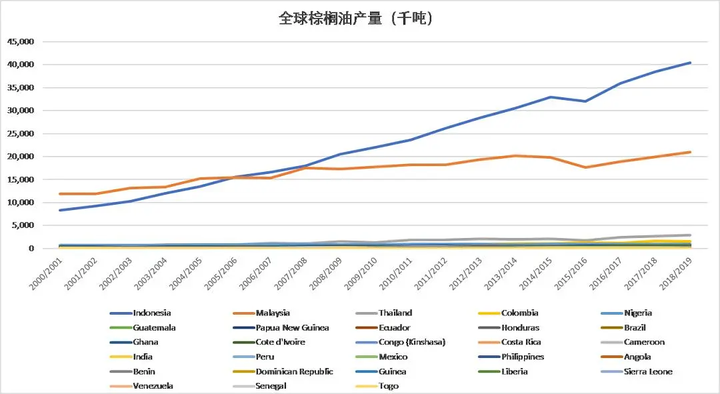

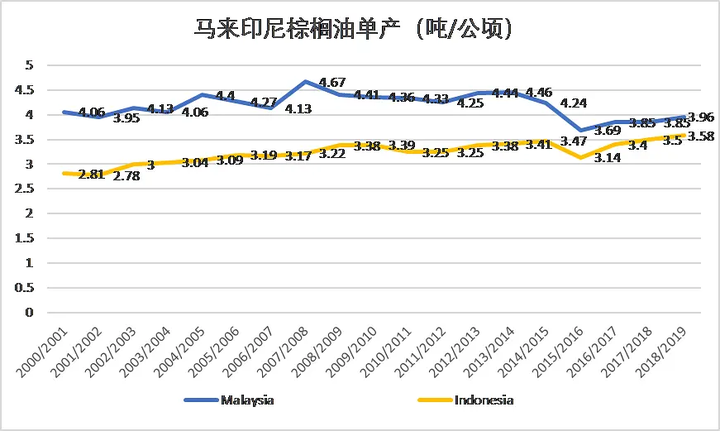

2017/18年全球棕榈油产量可达6959.9万吨,其中大部分来自于印度尼西亚(55%)和马来西亚(30%)。这两个国家的产量也是呈现每年递增的走势,但印尼的增幅较大,马来增幅较为平缓。从单产上面来看(USDA数据),马来的单产在2014/15年以前居各国家首,之后开始下滑;印度尼西亚的单产一直处于各国中等偏上的水平。

2.2 马来及印尼供需平衡表

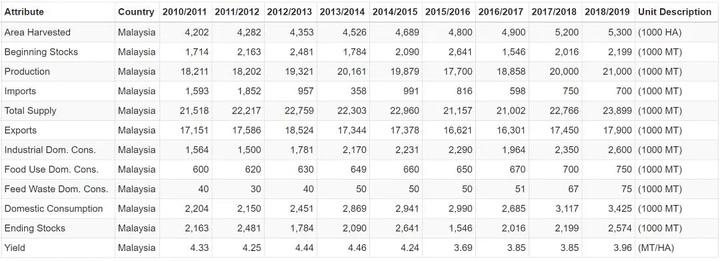

马来及印尼棕榈油的供需细项可由下表得见。根据USDA数据可以看到,不考虑15/16年受厄尔尼诺影响,马来的单产自2013/14年之后开始下滑,近两年持平;印尼的单产好于马来。

3 马来油棕的树龄结构与单产

3.1 MPOB的成熟与未成熟面积占比

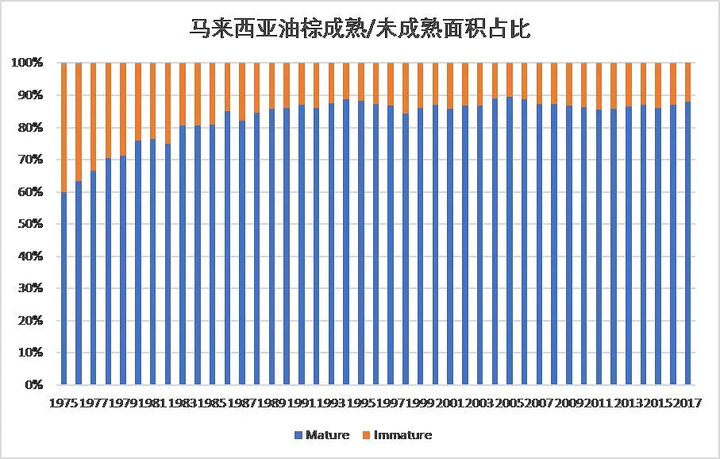

MPOB给出2017年马来油棕树总面积为581.1万公顷,成熟面积511.1万公顷,占比88%,未成熟面积70万公顷,占比12%。从1975年至今,未成熟面积占比逐渐减少并趋于稳定。

未成熟面积从绝对量上来看是增加的,但中间也经常出现逐年递减的情况,且这种情况在近几年表现得比较明显;成熟面积则无论在绝对量还是在逐年变动上都是增加的。

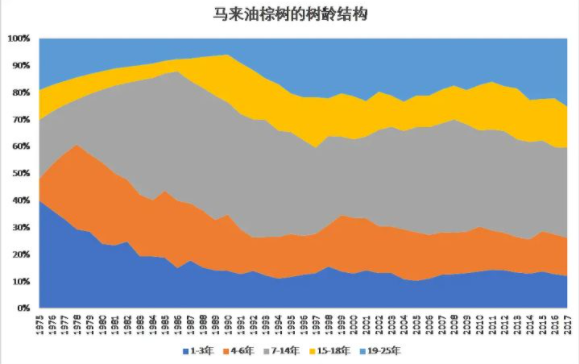

3.2 分树龄的结构推算及预测

MPOB给出的面积分类只包含成熟和未成熟两类,并不能看出清晰的树龄结构,故此处对其1975年公布的成熟和未成熟面积均匀分布到不同的树龄段,未成熟树龄分为1-3年,成熟树龄分为4-25年,按照每年面积的变动值调整不同树龄的种植面积,则2017年的树龄分布如下图所示。7-18年的油棕树面积占比自1997年达到最低后开始逐渐增加,19年以上的面积占比自2011年开始也逐渐增加。

假设从2018-2022年每年保持前5年的平均面积增减幅度,则未来五年的树龄结构如下图所示。19年以上的面积占比至2020年增加至27%,之后下降至24%,7-18年的面积占比基本维持稳定。

3.3 树龄结构与单产的关系

7-18年为油棕树产量的旺产期,本文使用该时段树龄的面积占比与CPO单产作图,可以看到无论是USDA单产还是MPOB单产,在趋势上与7-18年树龄的面积占比较为一致。USDA数据显示,2013年后伴随着7-18年树龄的面积占比的下降,而出现单产的下降;MPOB数据显示,2011年后伴随着7-18年树龄的面积占比的下降,也出现了单产的下降。

4 印尼代表公司的油棕树龄结构

4.1 森达美(SIME DARBY GROUP)

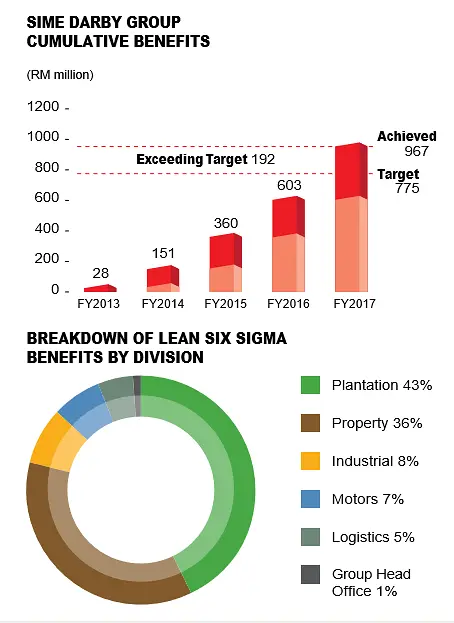

(1)2017年主营业务

公司主营六大业务,其中种植业占总业务量的43%。

(2)油棕树种植情况

2017年森达美在印度尼西亚的油棕树总种植面积为20.2301万公顷,占公司油棕树总种植面积的33.6%,其中成熟面积为16.248万公顷,占印尼总面积的80.3%,未成熟面积为3.9821万公顷。从2014年至2017年其在印尼油棕树不同树龄的分布情况如下图所示。

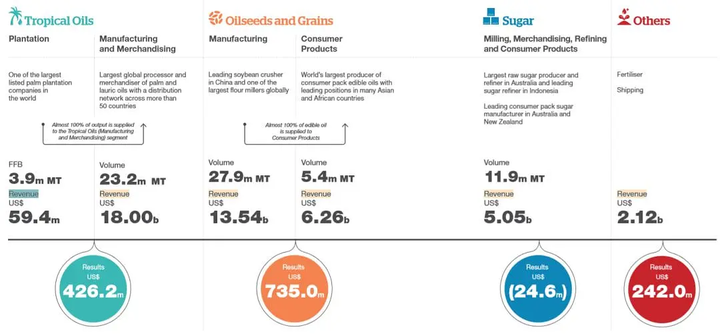

4.2 丰益国际

(1)主营业务

(2)油棕树种植情况

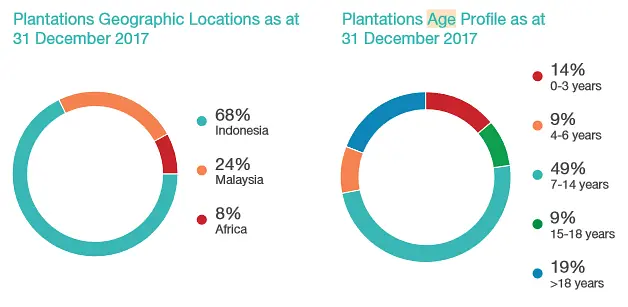

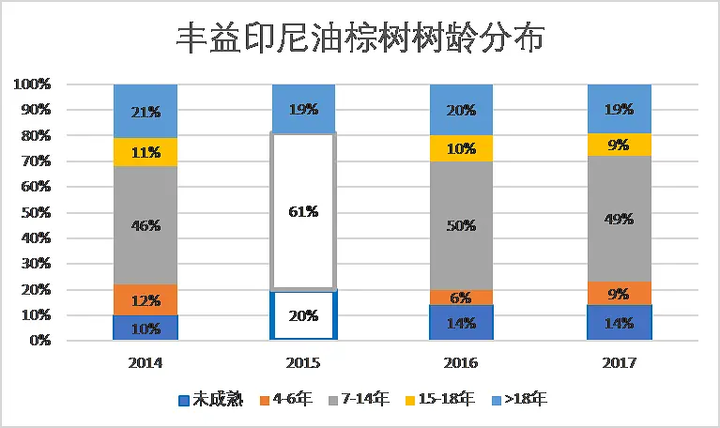

2017年丰益国际种植业务有68%位于印度尼西亚,马来占24%。其树龄结构披露出来的未成熟的占14%,4-6年的占9%,7-14年的占49%,15-18年的占9%,大于18年的占19%。根据其2014-2017年数据显示,其未成熟的油棕树占比近两年略有上升,老龄化的油棕树占比基本维持稳定。

4.3 阿斯塔农业(Astra Agro Lestari)

(1)主营业务

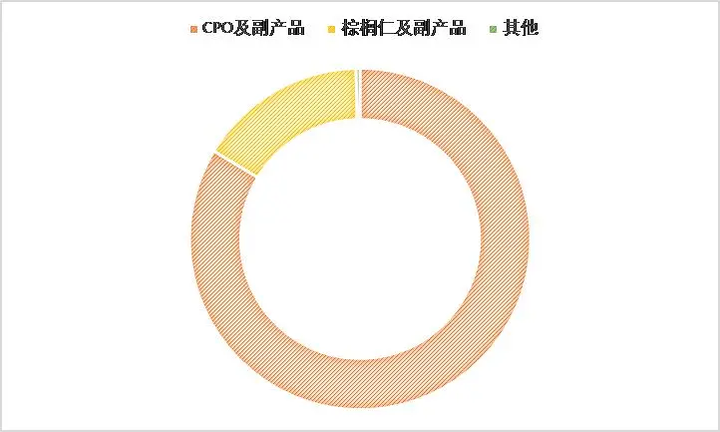

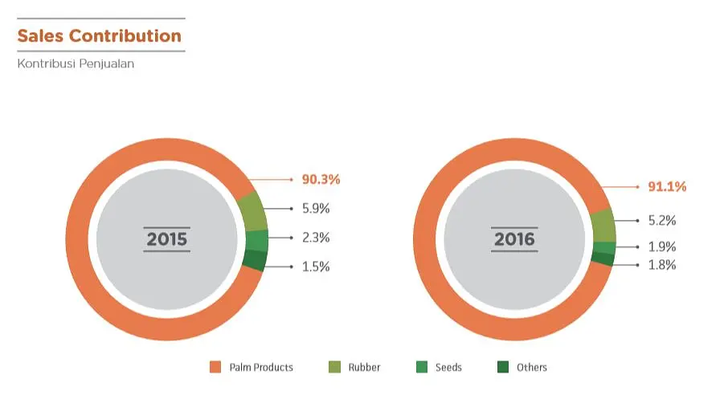

公司业务收入主要来自于CPO及副产品、棕榈仁及副产品及其他项目,2017年其收入大部分来自于CPO及副产品。

(2)油棕树种植情况

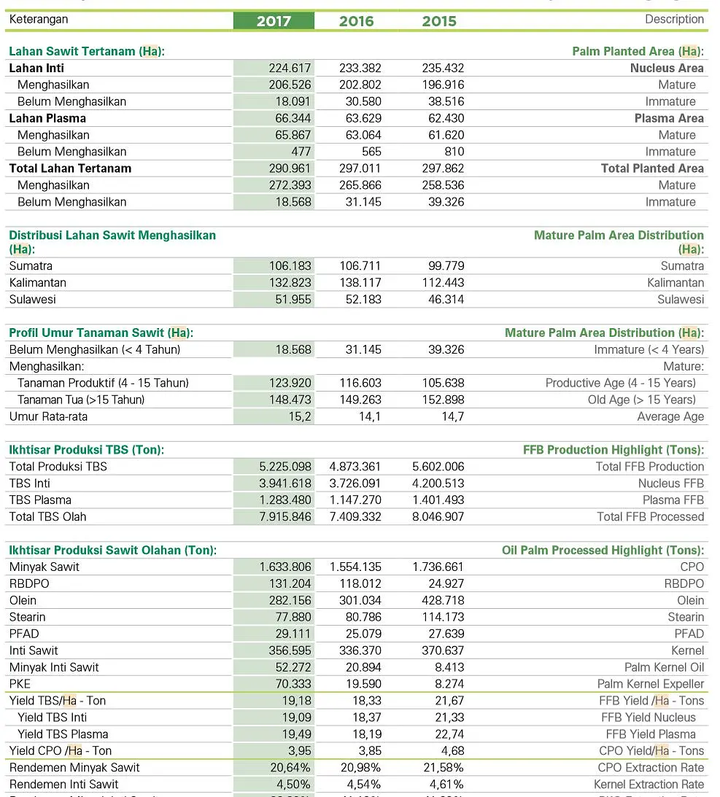

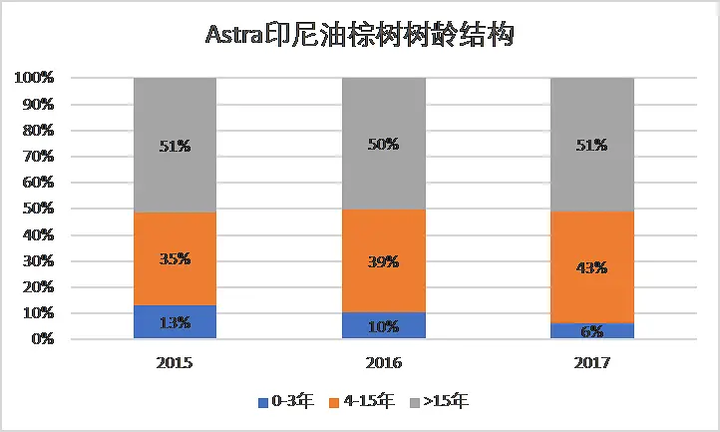

Astra公司2017年油棕树种植面积为29.0961百万公顷,较前两年有所下降。从近三年的树龄结构来看,未成熟面积占比在萎缩,高产期面积占比在增加,老龄面积占比基本维持稳定。

4.4 PT PP London Sumatra Indonesia

(1)主营业务

该公司也是一家以棕榈油产品为主要收入来源的公司,其2017年棕榈油产品的销售贡献高达90.3%,其树龄结构应有代表意义。

(2)油棕树种植情况

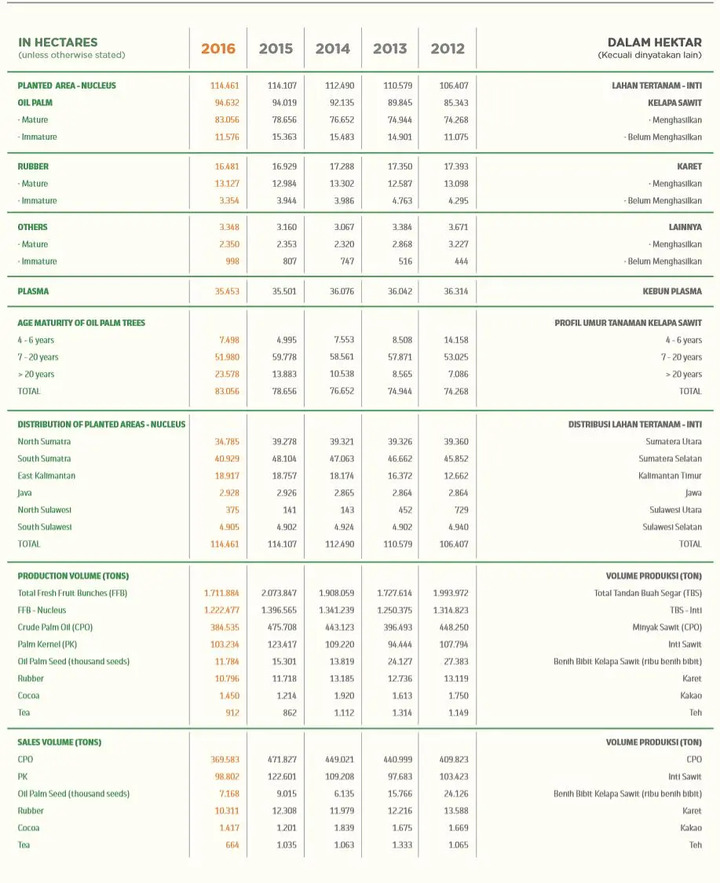

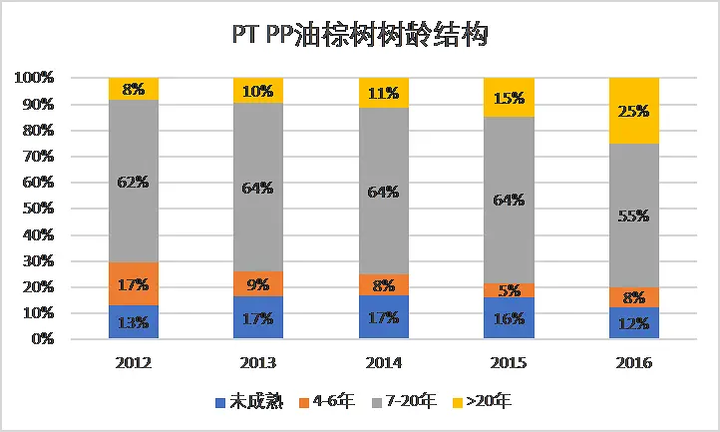

2016年公司油棕树种植总面积为9.5万公顷,从2012年以来每年呈递增趋势。从公司公布的油棕树树龄结构来看,黄金产量期(7-20年)的占比2016年下降至55%,20年树龄以上的增至25%,同时未成熟面积占比也下降了4%,说明该公司油棕树树龄近两年老化在加速。

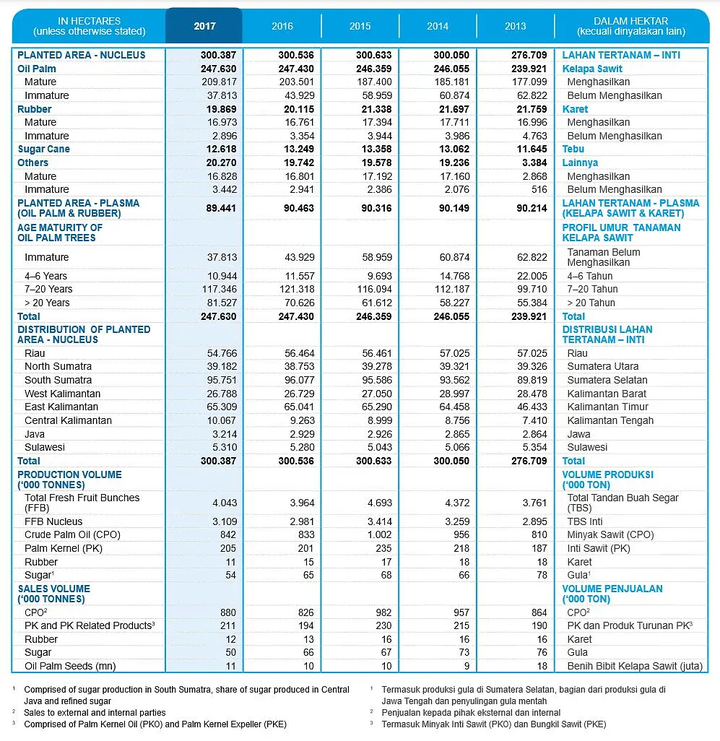

4.5 SALIM IVOMAS PRATAMA TBK

(1)主营业务

该公司主要收入来自于种植业及食用油脂两块,其中种植业占比34%,食用油脂占比66%。

(2)油棕树种植情况

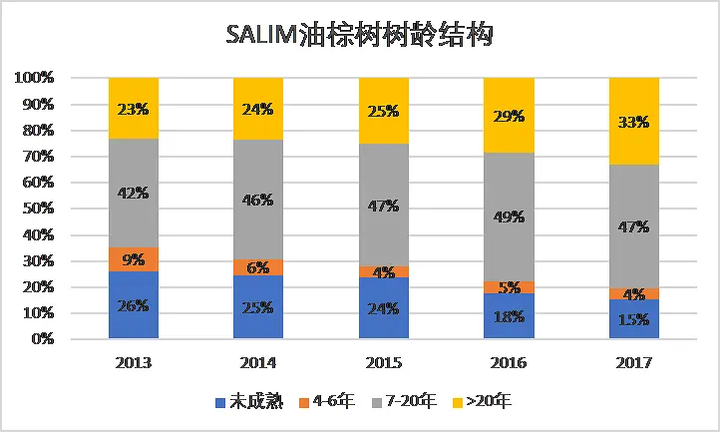

2017年该公司油棕树种植面积为24.763万公顷,其中未成熟面积为3.78万公顷,占比15%,总面积自2013年以来逐年递增,近两年趋于稳定。按树龄结构来看,7-20年的树龄占比基本稳定在47%左右,未成熟面积占比较2015年下降9%,20年树龄以上占比较前几年有所增加。

4.6 小结

以上5家代表公司中,森达美的油棕树老龄化比较严重,丰益国际相对来说程度最轻,PP和SALIM两家高龄油棕树的面积占比逐年增加,说明印尼油棕树的老龄化也比较严重。若从占比的绝对数值上看,代表公司的老龄树占比并不比马来好。

5 总结

1)全球油棕树种植面积及棕榈油产量逐年递增,主要分布于印度尼西亚、马来西亚、尼日利亚及泰国。

2)MPOB数据显示,马来油棕树种植面积逐年增加,其中未成熟面积从绝对量上来看是增加的,但中间也经常出现逐年递减的情况,且这种情况在近几年表现得比较明显;成熟面积则无论在绝对量还是在逐年变动上都是增加的。

3)对MPOB数据进行处理后发现,7-18年的油棕树面积占比自1997年达到最低后开始逐渐增加,19年以上的面积占比自2011年开始也逐渐增加。假设从2018-2022年每年保持前5年的平均面积增减幅度,则未来五年的树龄结构如下图所示。该趋势与USDA单产及MPOB单产趋势保持一直(排除厄尔尼诺影响)。19年以上的面积占比至2020年增加至27%,之后下降至24%,7-18年的面积占比基本维持稳定。也预示着未来3-5年CPO单产不会有太大提升。

4)从印尼5家代表公司的数据来看,森达美的油棕树老龄化比较严重,丰益国际相对来说程度最轻,PP和SALIM两家高龄油棕树的面积占比逐年增加,说明印尼油棕树的老龄化也比较严重。若从占比的绝对数值上看,代表公司的老龄树占比并不比马来好。