价格走势:

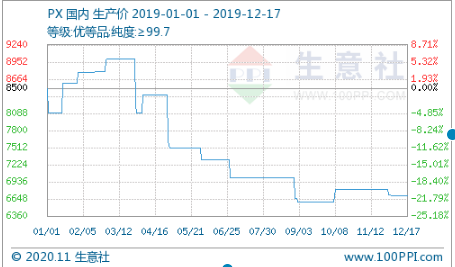

据统计,2019年国内对二甲苯市场价格走势大幅下滑,年初均价为8500元/吨,年末均价为6700元/吨,全年跌幅为21.18%,由价格走势图中可以看出,国内PX价格最高点出现在3月上旬,最高价格为9000元/吨,全年价格最低点出现在9月,最低价格为6600元/吨,综合全年来看,国内对二甲苯市场价格呈现低迷态势,PX市场价格走势受国内外因素共同影响。

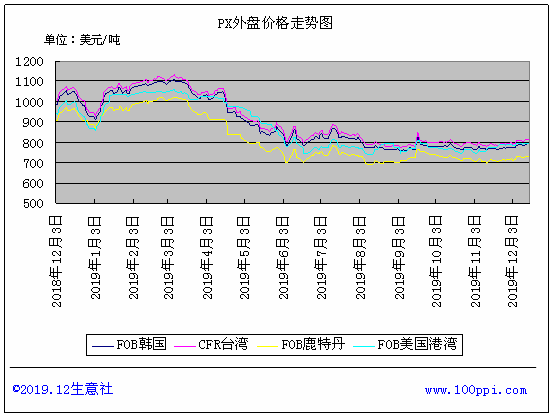

2019年全年中国PX总产能为2036.5万吨,国内新增产能610万吨,但是全年开工率在7.3成左右,总产量为1500万吨左右,然而2019年进口总量高达1400万吨,整体来看PX对外依存度有所下滑,2019年对外依存度为48%,国内新装置投产致使国内PX自给率大幅上涨,较2018年自给率40%上升至52%,但是PX外盘价格也是国内对二甲苯市场价格的最重要影响因素。

结合全年国内市场价格走势图和PX外盘价格走势图来看,PX市场价格走势可以分为两个阶段:第一阶段为年初至3月底,PX市场价格走势上涨阶段;第二阶段为4月初年末,PX市场价格逐步走低阶段。

第一阶段为年初-3月底,国内PX市场价格走势逐步上涨,国内价格由8500元/吨上涨至3月份的9000元/吨。从产品供应方面来看,国内PX开工率在8成多,国内装置正常开工,国内对二甲苯市场价格走势上涨5.3%。PX外盘价格由1000美元/吨CFR台湾上涨100美元/吨上涨至1100美元/吨CFR台湾,外盘价格的上涨是国内对二甲苯市场的一大支撑,国内对二甲苯市场价格上涨。从产业链上来看,第一阶段原油市场价格大幅上涨,由年初的45美元/桶大幅上涨至60美元/桶,原油价格大幅上涨对于国内对二甲苯市场带来有利的成本支撑,国内对二甲苯市场价格走势上涨。下游PTA市场价格走势略有上涨,PTA市场价格涨幅在8%,加之第一季度为纺织行业的备货阶段,下游纺织行业备货积极,对于上游需求有所上涨。国内PTA开工率逐步上涨,PTA开工率在80%左右,聚酯开工率维持80%左右,江浙纺织开工率在75%左右,下游PTA市场及聚酯行业较高的开工水平是PX市场价格的一大利好支撑,PX市场价格上涨。

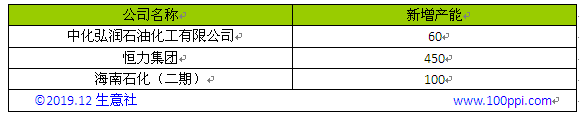

第二阶段为4月初-年末,PX市场价格逐步下滑阶段,国内市场价格从9000元/吨大幅下滑至6700元/吨,跌幅为25.5%,国内对二甲苯市场价格大幅下滑主要是国内供应大幅增加,下游需求没有明显好转,国内对二甲苯价格持续走低。第二阶段国内PX开工率不足7成,腾龙芳烃装置开工一条80万吨生产线,国内弘润化工新增产能60万吨,海南炼化二期新增产能为100万吨,恒力石化新增产能450万吨,开工225万吨,扬子石化PX装置运行正常,金陵石化装置运行平稳,青岛丽东装置满负荷运行,齐鲁石化装置运行正常,乌鲁木齐石化装置开工在5成左右,国内对二甲苯供应大幅上涨,国内对二甲苯市场价格持续走低。综合亚洲整体产能来看,PX产能处于供大于求阶段,PX市场价格不断走低。此期间国际原油价格低位震荡,WTI原油价格一直徘徊在50-60美元/桶,国际原油价格震荡形势对于PX市场价格成本支撑有限,PX价格不断走低。PX外盘价格受原油价格影响不断走低,PX外盘价格由1100美元/吨下滑至800美元/吨CFR台湾,PX外盘价格大幅走低300美元/吨,外盘价格对于国内对二甲苯市场有一定的指导作用,对二甲苯对外依存度仍较高,外盘价格下滑是国内PX市场的一大利空影响。加之下游PTA市场价格大幅走低,国内PTA市场价格由6600元/吨下滑至5000元/吨,下滑幅度高达26%,开工率方面也有不同程度的上涨,PTA开工率在90%左右,聚酯开工率维持90%左右,江浙纺织开工率维持75%左右,下游行情不断走低对于上游PX市场带来一定的利空影响,受国内外利空因素影响,国内对二甲苯市场价格不断下滑。

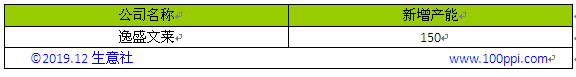

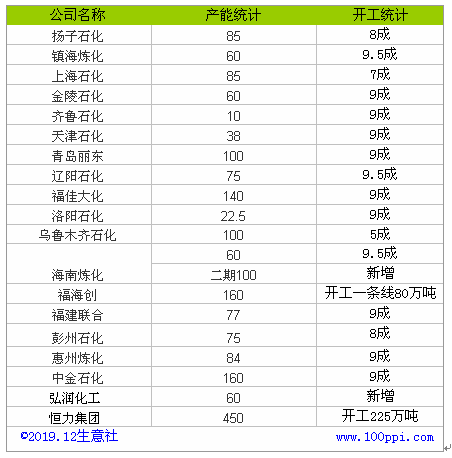

综合2019年PX产品自身来看,全国PX总产能为2036.5万吨,国内新增产能610万吨,加之海外项目新增150万吨,11月份海外项目产品运至国内,新增产能统计如下:

由上表中清楚的可以看出国内产能大幅上涨,国内供应增加。PX全年开工率在7.3成左右,全年产量预计在1500万吨左右,国内对二甲苯现货供应仍显不足,国内对二甲苯仍然存在较高对外依存度,这使得国内对二甲苯定价受国外影响较大。国内各个对二甲苯装置开工统计如下:

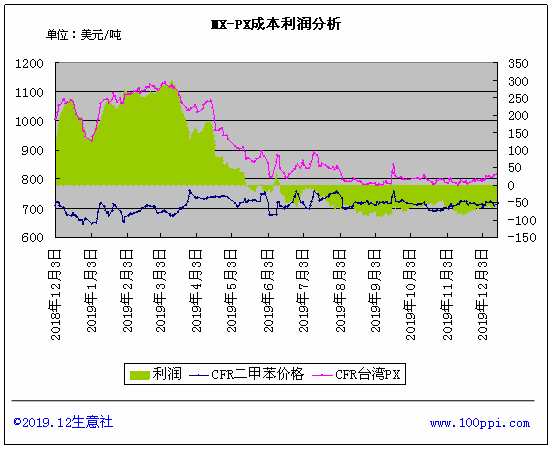

图表中很清晰的显示出国内福海创装置2019年重启开工一条线,该装置已经停车三年;乌鲁木齐石化装置由于原料问题全年开工在5成左右。2019年新增产能均在下半年投产,致使国内供应大幅增加,国内对二甲苯市场价格大幅走低,加之PX产品2019年利润大幅下滑,以混合二甲苯为原料的生产工艺利润走势如图:

PX生产工艺有两种,一种是石脑油为主要原料,另外一种是MX为主要原料。2019年用石脑油为原料生产PX仍有利润,但是用MX为原料生产PX供应利润大幅走低,5月份之前利润在200美元/吨的水平,但是随着国内对二甲苯产能逐步释放,PX利润也出现单边下滑行情,下半年利润几乎处于亏损50美元/吨水平,整体2019年来看MX-PX生产利润由盈转亏。

国内部分PX是由混合二甲苯分离而来,原油价格和国内混二甲苯价格也是国内对二甲苯市场价格走势的影响因素,根据生意社检测显示,1月-4月份原油市场价格走势上涨,但是5月份开始国际原油价格处于50-60美元/桶的区间,原油价格震荡对于对二甲苯支撑有限,PX价格走低。由二甲苯走势图来看,2019年混合二甲苯市场价格大幅走高,整体涨幅为21.23%,上半年混合二甲苯价格低位震荡,只是PX仍有生产利润,但是随着混二甲苯价格大幅上涨,导致PX生产利润大幅缩水。

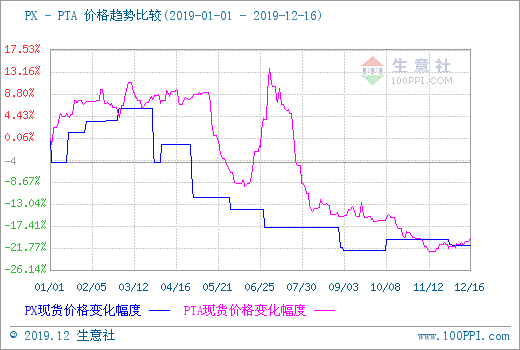

国内97%的PX用于生产PTA,2019年PX-PTA价格走势趋势比较,从上图中明显看出全年PX与PTA的价格走势相当接近,国内PX和PTA市场价格均有所下滑,但是随着国际原油价格的低位震荡,PX及PTA市场价格处于低位,2019年下半年纺织行业行情处于疲软状态,2019年下半年纺织行业行情不容乐观,PTA市场价格大幅走低,下游行情不断下滑对于上游PX市场带来一定的利空影响,2019年PX市场价格大幅走低。

后市预测:

生意社PX分析师陈玲认为2020年亚洲PX市场仍将延续弱势,亚洲PX产能过剩,亚洲PX市场价格偏弱趋势更加明朗,上涨压力巨大。随着国内新产能释放,供应量继续大增,尽管明年国内PTA企业仍有新装置投产,需求有所提升,但PX新增产能更大,其中包括浙江石化400万吨/年PX装置投产,成为国内第二大PX龙头企业,PX自给率逐渐提高,国内进口量将大幅减少,国内供需有所改善,但是亚洲PX整体供应量已经过剩,日本和韩国等PX出口大国存在巨大压力,极有可能是让利销售到国内,与国内企业拼价格,而PX新装置大多为PX-PTA-聚酯产业链配套,产业链利润已经由PX转向PTA,即便PX生产亏损仍将保持高开工,因此2020年PX依然维持偏弱格局,PX低利润甚至亏损将成为常态,国内对二甲苯市场价格难以上涨,国内市场价格均价在7000元/吨左右,预计国内高价将出现在纺织秋季销售旺季,国内对二甲苯市场价格在8000元/吨,但是随着国内新产能不断释放,预计国内低价也将在6000元/吨左右。