近期,科创板又将迎来一家优秀的医疗器械国产厂家。9月1日,从事吻合器研发、生产和销售的天臣医疗获得证监会下发的科创板IPO注册批文,并将在今日进行网下询价。

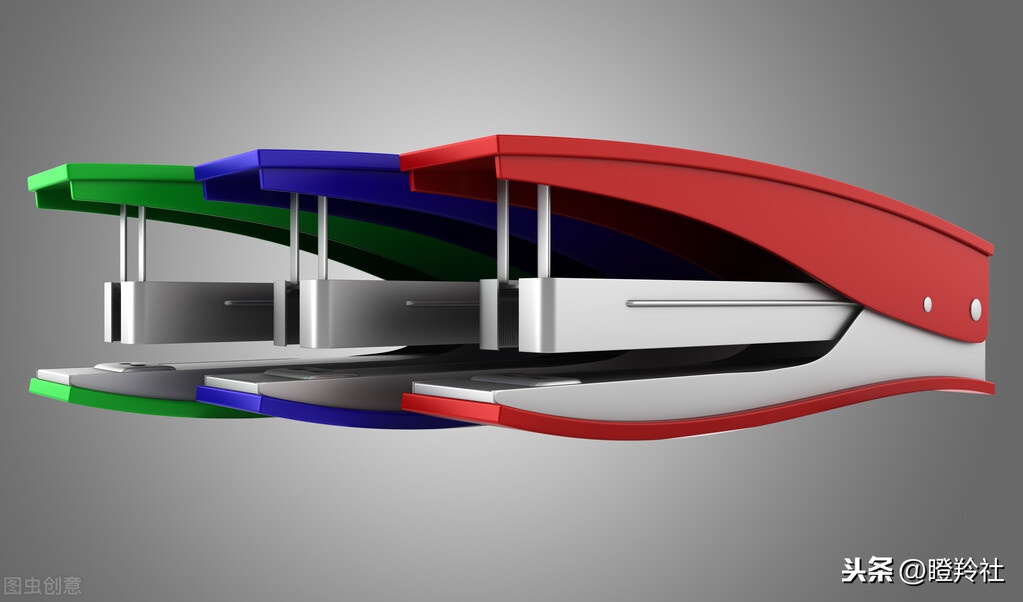

说起吻合器,可能一些朋友并不熟悉。吻合器是手术中使用替代手工缝合的设备,它更类似于订书机这种工具,工作原理是利用钛钉对组织进行离断或吻合,即向组织内击发并植入两排相互交错的缝钉进行交叉缝合。由于血小管可以从“B”形缝钉的空隙中通过,所以缝合不会影响组织远端的血液供应,并且可以避免手工缝合过紧或过松导致的后遗症的影响,因此保证了组织的良好愈合。未来很长的一段时间,吻合器替代手工缝合是大势所趋,近几年国内吻合器市场呈现快速增长的态势。

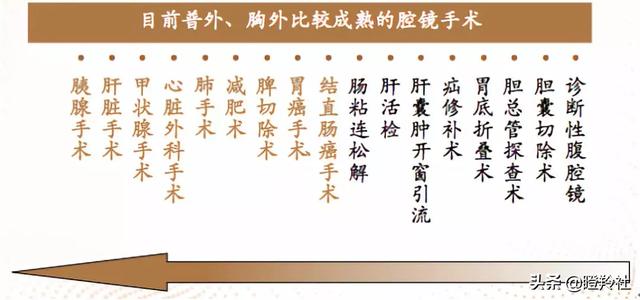

吻合器属于外科手术器械,根据手术方式的不同又可分为开放式吻合器和腔镜吻合器。而根据适用范围不同,吻合器主要可分为线性吻合器、环形吻合器、线性切割吻合器、荷包吻合器、皮肤筋膜吻合器和腹腔镜专用吻合器等。

本文的主角天臣医疗于2003年8月成立,是专注于高端外科手术吻合器研发创新和生产销售的高新技术企业,目前处于国产吻合器厂商第一梯队。通过近17年来不断自主研发创新,公司形成了较为完备的吻合器产品线。当前天臣已拥有管型吻合器、腔镜吻合器、线型切割吻合器、荷包吻合器和线型缝合吻合器5大类产品,应用范围涵盖心胸外科、胃肠外科、肝胆脾胰外科、普外科、泌尿外科等手术领域。

下面我们从赛道、国内市场竞争格局、财务数据三个方面来分析,天臣医疗是否具备一定的投资价值?

一、近百亿规模,复合增速18%

吻合器赛道:国内市场正处于高速发展期

在吻合器更多的替代手工缝合、微创手术渗透率快速提升的情况下,国内吻合器市场的快速发展显然是一个大趋势,国内近百亿的市场规模、2015-2019年行业复合增速保持双位数高增长、高端产品国产替代率较低等行业关键数据的支撑下,吻合器细分无疑是一条较为优质的成长赛道。

1、国内市场增速显著高于全球市场,国内选手大有可为

据天臣医疗的招股书数据显示,全球吻合器市场规模由2015年的73.64亿美元增长至2019年90.18亿美元,复合增长率约5%。根据预测,2019-2024年,全球吻合器市场规模的复合增长率5%,到2024年全球吻合器市场规模将达到115.09亿美元。

我国吻合器市场规模由2015年的48.27亿元增长至2019年的94.79亿元,复合增长率为约18%。根据预测,到2024年中国吻合器市场规模将达到190.58亿元,2019年-2024年复合增长率约15%,

国内市场复合增长率约高出全球市场10个百分点,这意味着国内吻合器赛道有竞争力的生产厂家未来5年仍处于黄金发展期,业绩快速增长有行业红利加持。

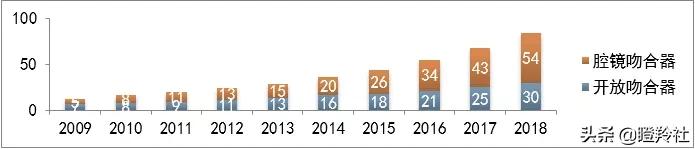

2、腔镜吻合器是未来的赛道焦点

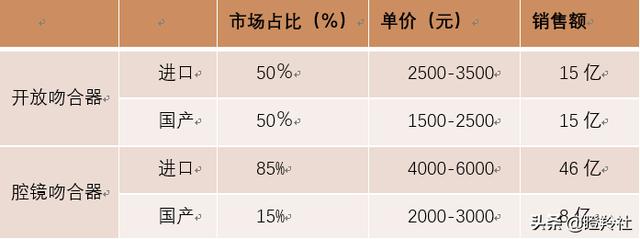

在吻合器具体种类的竞争格局上,竞争情况差异较大。

①在传统开放吻合器领域,由于技术要求和专利壁垒相对较低,国产品牌近几年凭借质量、售后服务、性价比等优势,挤掉强生、美敦力为代表的跨国医疗器械企业,成功赢得包含意大利、英国、韩国、巴西、伊朗等国家地区在内的部分市场。同时在国内市场,国产替代率也上升到50%左右的水平,可以看到当前进口和国产价格趋近,市场将进入红海竞争,未来国产厂家胜出可能也是惨胜。

②在腔镜吻合器领域,由于技术要求较高、专利壁垒高,境外市场的所有国家地区基本都是以强生、美敦力为代表的跨国医疗器械企业占主导的竞争格局。国内市场也基本由进口品牌主导的局面,结合价格差异度来看,国产厂商未来在性能不断改良贴近进口品牌的基础上,有机会按下快速国产替代的启动键。

所以,腔镜吻合器细分仍是一片蓝海,2014-2018年国内腔镜吻合器市场CAGR超过30%,增长潜力巨大。

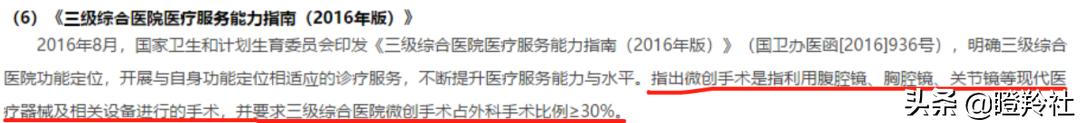

3、驱动腔镜吻合器爆发式发展的逻辑 – 微创手术的快速发展

随着国内加速步入老龄化时代、各种老年病高发带来的手术治疗需求持续增长、医疗卫生支出费用提升等趋势,无一不推动着吻合器(伤口缝合)行业的快速发展。

而推动腔镜吻合器细分爆发的核心动因,来自于微创外科手术的快速发展。(腹腔镜手术介绍;https://baike.Baidu.com/item/%E8%85%B9%E8%85%94%E9%95%9C%E6%89%8B%E6%9C%AF/2616552?fr=aladdin)

①国内微创外科手术渗透率较低:根据康基医疗招股书中资料,2019年中国每百万人口接受的微创外科手术的数量及微创外科手术的渗透率分别为8514台及38.1%,美国分别为16877台及80.1%,远低于美国。

②微创外科应用范围越来越广,替代开放手术成为必然趋势:自1987年腔镜技术起源,微创外科治疗在普外科、胸外科等手术中得到越来越广泛的使用。

目前,越来越多的开放手术已被微创手术所取代,微创手术具有手术创伤小、术后恢复快、腹部切口瘢痕美观等诸多优点,微创手术是未来手术方法发展的一个必然趋势。

③腔镜吻合器替代手工缝合:在开放式外科手术时代,手工缝合伤口应用普遍,开放吻合器提升了外科手术缝合切割的整体效率。但在微创外科的腔镜场景下,由于医生的手无法直接操作缝扎,应用腔镜吻合器进行缝合切割成为必选项。

二、国内市场竞争格局

在前文曾提到,虽然目前国产厂商在传统开放吻合器领域凭借自身优势抢得一定市场份额,但在高端腔镜吻合器领域仍处于绝对的劣势。目前,国内吻合器生产企业超过百家,主要集中在华东和华北(尤其是江苏常州),格局可以用百舸争流来概括。

1、百舸争流的吻合器市场格局

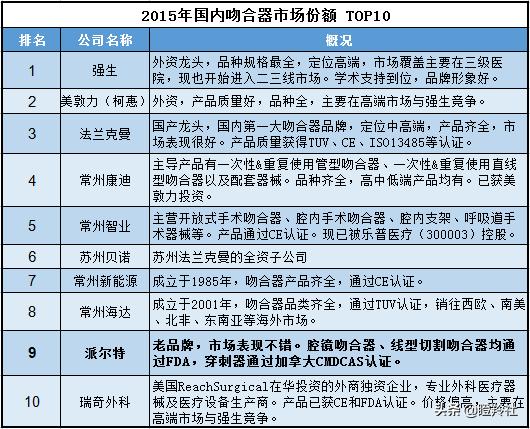

在吻合器市场方面,目前国内市场参与竞争的企业主要分为三个梯队:首先,作为技术实力雄厚的外资企业,强生及美敦力在我国占据大量的市场份额,其产品及技术一直为国内企业所模仿;其次,随着国内吻合器行业的快速发展,国内形成了以派尔特、法兰克曼、瑞奇、天臣等企业为龙头的国产吻合器阵营,在国内与强生、美敦力等国际知名企业展开竞争,并将产品出口至国外市场,在行业中占据重要地位;最后,国内仍有大量小规模吻合器生产企业,但资金及技术能力有限,整体竞争能力较弱。

2、天臣的行业地位及竞争对手情况

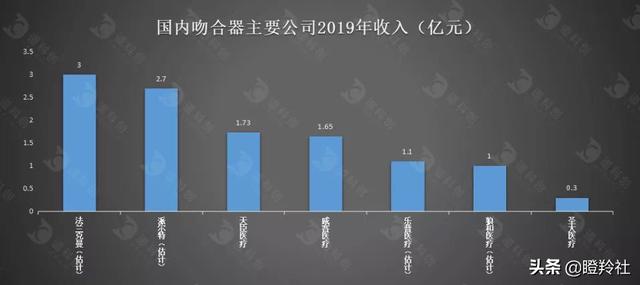

天臣医疗目前的主要竞争老对手主要有康迪、法兰克曼、瑞奇、派尔特,而行业新兴的厂商对手则有逸思和威克。

法兰克曼的市场表现非常好,是目前占有国内市场份额最高的吻合器企业,但已经被波科收购。常州康迪是国内最早做吻合器的厂商之一,占据一定市场份额,后被美敦力控股。常州智业也被乐普医疗收购,瑞奇外科也被Genesis Medtech收购。

派尔特除了核心产品吻合器和缝合器外,同时也代理其他伤口管理产品。前些年公司从新三板退市,目前仍在备战上市,进展未明。

随着各个竞争对手被并购,天臣医疗被推上了国产吻合器厂商“头把交椅”。此次上市,天臣医疗将成为百亿吻合器市场的“纯正、独苗上市公司”,也许会给上市前两天股价带来不少增色。

3、天臣医疗的亮点

吻合器看似简单,其实技术难度不小,如果产品不成熟,造成手术失败和引发手术并发症的概率会大幅度上升。这也是为何腔镜吻合器领域为何国产替代率上升缓慢的原因,主刀医生充分考虑性能、安全性、稳定性等因素,仍然会选择进口产品。

天臣医疗从技术入手走高端路线,产品较有特色,在产品的研发和销售上取得了一定的成绩。

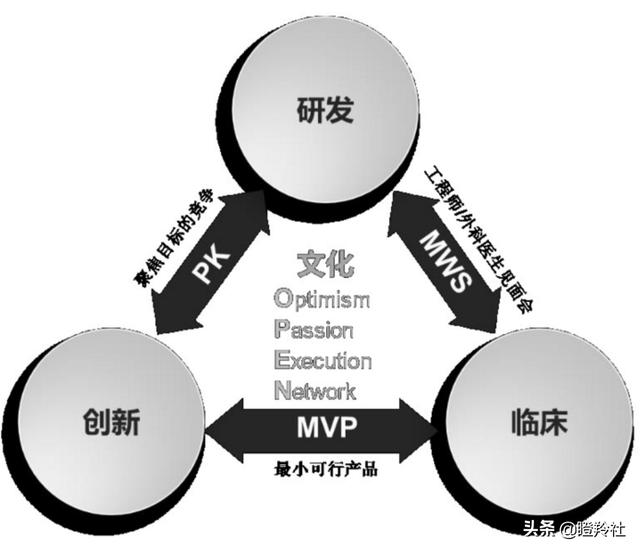

①打破国外技术垄断,研发PK模式可取

2009年,天臣医疗开创了选择性切除术新术式,并同期开发了TST系列产品(开环式微创肛肠吻合器),用微创的方式有效解决了传统痔病采用的痔上黏膜环切术过度治疗及吻合口狭窄等问题,得到国内外医生的广泛认同,从而逐步实现对跨国巨头垄断的吻合器痔上黏膜环切术及其所采用PPH产品的替代,一定程度上体现了公司的技术及产品能力。

在长期的研发创新过程中,天臣医疗逐步形成了MWS与MVP相结合的研发模式,并运用独特的PK机制,实现临床需求的深度挖掘和技术方案的快速实现。

②境外市场取得一定成果

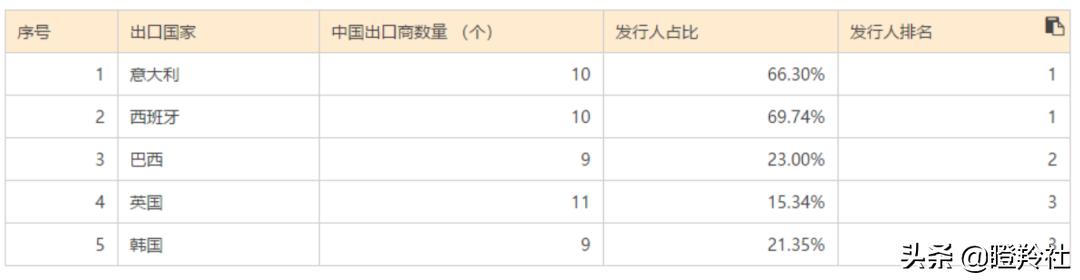

根据大连维斯马医疗器械研究中心发布的《2019年吻合器中国出口简析》,2019年国内吻合器设备共向106个国家和地区出口,出口总额约7,229万美元,同比2018年增加96.00%。国内吻合器设备出口额前五名的国家和占比分别为:巴西15.56%、英国8.13%、意大利7.37%、西班牙6.81%、韩国5.97%。

天臣医疗的吻合器出口产品在国内自主品牌产品中占据较高的市场地位。2019年,公司吻合器产品出口额占中国自主品牌吻合器出口额约14.8%,在欧洲市场如意大利、西班牙、奥地利等主要出口国均位居中国自主品牌出口商第一,在吻合器出口国前五名巴西、英国、意大利、西班牙和韩国的出口占比均处于前三名。

在2019年吻合器出口总金额占比数据中,略逊色与派尔特,差距较小。这也一定程度表明了国际市场对公司产品的认可度,以及公司的营销能力水平不错。

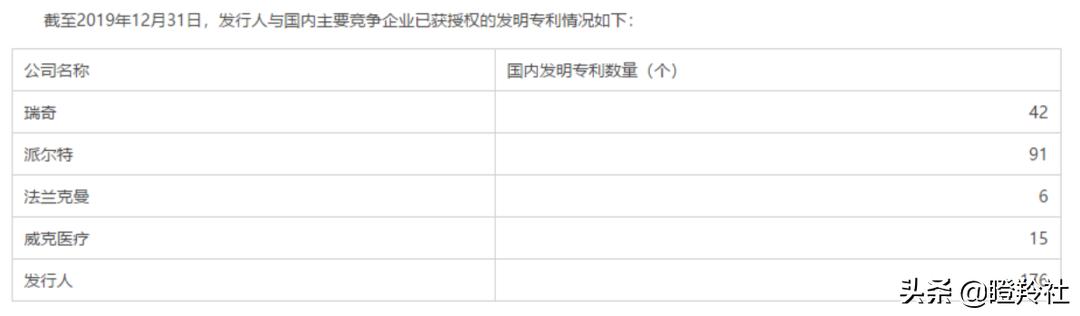

③专利数量国内领先

截至2019年12月31日,天臣医疗拥有境内专利316项,远远领先于国内主要竞争对手,其中发明专利176项、实用新型136项、外观专利4项;境外专利64项,其中发明专利52项,实用新型12项。

三、财务数据分析

财务分析上,主要从研发、销售为核心指标来进行。

1、研发投入占比

2017-2019年,公司研发投入分别为822.90万元、1062.61万元和1410.39万元。最近三年累计研发投入占最近三年累计营业收入的比例为8.64%。

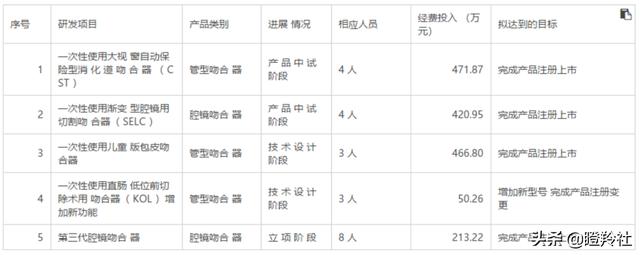

看了一眼在研项目,1、5处于行业领先水平,但第三代腔镜仍处于立项阶段,2年内估计较难上市,新品带来的业绩放量需要降低一下预期。

点评:

属于较低的研发费用投入水平,不过微创外科器械如康基这种企业,研发费用率都不高,低水平高产出这样的操作需要警惕,有一定减分。

2、成长及盈利能力

2017-2019年,公司营业收入分别为8964.85万元、1.19亿元和1.73亿元,2018年和2019年营业收入增长率分别为32.77%和45.14%,保持较快增长。

2017-2019年,公司净利润分别为1390.6万元、2313.07万元和4200.6万元,净利润复合增长率为73.80%。

2017-2019年度,公司主营业务毛利率分别为60.83%、58.64%和60.04%,毛利率保持在较高水平。值得注意的是,腔镜吻合器类产品市场领先地位的竞争对手为垄断市场采取了低定价策略,使得市场整体定价较低,且腔镜类产品技术含量高,生产工艺复杂,成本较高,因此公司该类产品毛利率相对较低。

另外,由于近年来国内术式的改变,各类医院对腔镜类产品的使用大幅增加,而部分境内医院降低了对线型切割吻合器类和直线型缝合吻合器类产品的使用,公司适度调低了价格。

点评:

腔镜这块市场是未来趋势,大家都想要,国产产品目前性能优势上有所欠缺,只能通过服务质量、性价比等次要因素来抢占市场份额,最终还是需要靠技术更新来拼。公司受益于行业高景气,保持了较快的业绩增速,未来大概率持续,不过今年总体受疫情影响大。

3、销售费用率

公司主要以经销模式销售产品,2017-2019年经销收入占主营业务收入的比例分别为99.70%、99.99%和99.95%。报告期内,公司仅对极少数医院等采用直销方式。

从2017-2019年数据来看,公司销售费用率呈现下降趋势。随着公司销售规模的扩大,公司销售费用率趋于合理,2019年公司销售费用率为17.74%,与同行业平均水平接近。

点评:销售费用率和行业平均水平相近,17年较高是因为公司营业收入较低导致,合理。不过需要警惕的是,公司以经销为主,如果后续变为一票制或者开放式吻合器面临集采,需要考虑销售受到严重影响的风险。

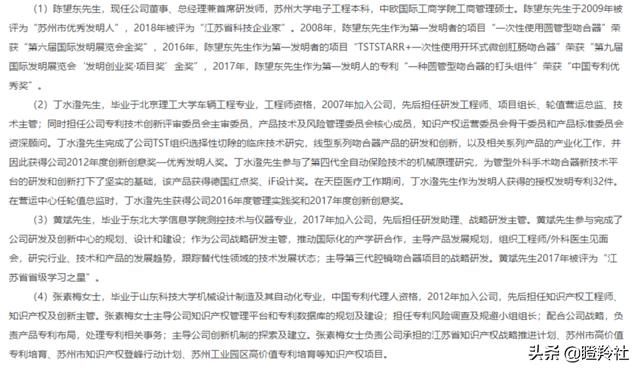

4、管理层以及核心技术人员情况

天臣医疗的技术团队是以实控人之一陈望东带领的,翻看了几位人员的领域,大部分未有海外留学或者名企履历,相对其他竞争对手来说逊色不少。

另外,除实控人之一的陈望东外,其他几位技术人员的年薪在20-50万不等,且公司未披露股权激励计划,也未持有股份。

点评:

核心技术人员的待遇较低且未有利益绑定可能存在流失人才风险,需要后续跟踪是否有股权激励计划。另外,高端或颠覆式医疗器械的成功研发一般有过海外或名企经历的人员,格局和可能性更大些,这里也有一些印象减分。

四、总结

我们可以确认,在国产替代的大浪潮下,吻合器(腔镜)这样的优质器械细分赛道必然会诞生几家龙头企业。但几家头部厂商被外资巨头纷纷并购,使得投资者目前在二级市场可选择的投资标的实在有限。

天臣医疗上市后,作为“唯一A股上市的纯正吻合器国产厂商”,大概率会给其上市后股价表现增色不少,但今天分析下来仍然存在不少瑕疵。尤其是在当前以腔镜吻合器为未来导向的吻合器市场以及电动腔镜吻合器可能造成市场冲击的情况下,目前暂时看不到天臣医疗能跑出来的苗头。同时在百舸争流的市场格局下,投资者不应因为选择有限而盲目去下重注任何一个“可能跑出来的厂商”,更应该耐心观察等待慢慢跑出来的赛道选手,赢面更大。

希望天臣医疗在登陆资本市场后的发展,能给我们带来惊喜。