内容摘要

OPEC+减产执行良好,油价管控预期仍存;

页岩油仍维持生存模式,复苏艰难产量继续下降;

新冠疫情面临二次冲击,需求恢复趋势仍将延续;

供需两端不确定性仍较高,弱平衡下关注结构性机会;

终端船燃需求复苏,高低硫强弱格局转向。

核心观点

展望四季度,OPEC+减产托底政策和管控预期将有利支撑油价;WTI油价达到50美元/桶以上时,才能看到页岩油产量复苏快于预期;全球石油需求恢复趋势明确,供需基本面正在逐步改善。综合来看,四季度油市处在弱平衡格局之下,预计油价绝对值上涨的空间有限,建议关注结构性机会。

展望四季度,“低硫强、高硫弱”的供需格局有望延续,建议多LU2101-FU2101价差。

报告正文

一、OPEC+减产执行良好,油价管控预期仍存

9月18日,OPEC联合部长级监督委员会(JMMC)第22次会议召开,会议审查了联合技术委员会(JTC)编制的月度报告以及自8月19日会议以来全球石油市场的发展情况,宣布维持目前的减产协议不变。

JMMC对OPEC+国家在减产履约率上的积极表现表示欢迎。数据显示,包括墨西哥在内,OPEC+今年8月减产执行率102%。其中,伊拉克产量下滑至365万桶/日,减产执行率为118%;尼日利亚将产量减少至137万桶/日,减产执行率为137%;俄罗斯也称一直致力于充分执行减产协议,8月俄罗斯近100%完成了减产配额。JMMC认为,在目前的环境下,OPEC强调积极主动和先发制人的重要性,并建议产油国在需要时愿意采取进一步的必要措施。OPEC要求减产不达标的成员国将补偿减产期限延长至12月底,并承诺完全弥补超额生产的部分。伊拉克和阿联酋能源部长均表示将在年底前补偿减产。

此外,沙特能源大臣表示,希望在未来4个月内弥补减产协议的240万桶/日的缺口。如有必要,OPEC+可以“主动”调整2021年减产配额,而不必等到下一次大会。他同时警告投机者不要与OPEC作对。

我们认为,JMMC声明和沙特能源大臣的表态凸现了OPEC+产油国努力推动油市复苏的决心。OPEC+将继续努力确保各方更好地遵守减产协议,托底政策和管控预期将有利支撑油价。

二、页岩油仍维持生存模式,复苏艰难产量继续下降

最近几个月,美国的页岩油企业持续倒闭,包括切萨皮克能源公司(ChesapeakeEnergy)、Whiting Petroleum和加利福尼亚资源公司(California Resources Corp)等主要页岩油企业也宣告破产。哈里伯顿公司、斯伦贝谢公司等服务提供商已经取消价值数百亿美元的机械设备生产,关闭的设施并解雇了数千名工人。今年第二季度,美国页岩油企业创下了自2016年以来最差的季度业绩,总计减记资产规模已经达到了3000亿美元,这很可能导致部分公司无法遵守签订的借贷协议,进一步引发新一轮行业破产潮。甚至有分析人士认为,未来两年可能有50%的页岩油勘探和生产企业会破产。

德勤会计事务所的一项研究称,如果油价不能大幅上涨,多达30%的页岩油生产商可能会破产。在WTI油价为35美元/桶的假设条件下,这些企业已经资不抵债。只有WTI油价涨到50美元/桶,大多数页岩油企业才能盈利;大陆资源公司表示,当前接近40美元/桶的价格不足以保证美国页岩油产量的长期增长,除非油价达到50至60美元/桶,否则美国页岩油产能增势仍将保持温和;能源咨询公司Rystad Energy认为,WTI原油需要恢复到60美元/桶才能启动页岩油复苏;摩根士丹利和花旗指出,美国的页岩油产业将经历3个阶段,才能从当前的危机中复苏。第一阶段是让处于关闭状态的油井开始恢复工作,第二阶段的任务是稳定生产水平,而第三阶段则是生产增长的阶段,但前提是WTI价格达到50美元/桶的水平。

9月,美国能源信息署(EIA)在其最新一期Drilling Productivity Report中表示,美国10月份页岩油产量将减少6.8万桶/日,除Permian盆地外,其它6个页岩油产区10月份的产量都将出现下降。尽管Permian 10月份的页岩油产量预计将增2.3万桶/日,但仅仅Niobrara产区10月份下降的产量就能抵消这一产量的增长。10月份的产量下跌可能不会是页岩油产量面临的最后一个月下跌。

三、新冠疫情面临二次冲击,需求恢复趋势仍将延续

近两周以来,欧洲多国新冠疫情反弹,迎接“第二波”疫情已经坐实。据世界卫生组织统计,截至10月4日,全球累计新冠肺炎确诊病例超过3480万,较前一日新增确诊病例超过30万,累计死亡病例超过103万。英国、法国等单日新增确诊病例均创新高,罗马尼亚单日新增确诊近4000例,为疫情以来单日新增最高,德国单日新增确诊数近期已多次出现今年4月疫情趋稳以来的最大增幅。

在欧洲疫情二次冲击的影响下,很容易让市场产生对经济增速二次大幅下滑的忧虑。

我们认为欧洲经济复苏将会放缓但不会二次探底。虽然欧洲二次疫情感染率大幅提高,但与第一波疫情相比,由于致死率大幅降低,检测率的提升和阳性率相对较低,第二波疫情危害性与第一波相比较弱。面对疫情二次爆发,欧洲多数国家都会提高财政刺激额度,以减少新冠疫情对经济的冲击,避免采取全面封锁措施,加强防控措施或部分封锁仍是主流选择。9月份,欧洲制造业PMI较上月上升0.9个百分点至52.9%,连续3个月稳定在51%以上,表明欧洲制造业继续恢复。从主要国家看,德国制造业恢复明显加快,PMI升至56%以上的较高水平,法国、英国和意大利等国制造业PMI均保持在50%以上,呈现较快恢复趋势。

2020年9月份全球制造业PMI为52.9%,较上月上升0.4个百分点,连续3个月保持在50%以上。随着全球主要经济体的复苏进程稳步推进,全球石油需求恢复趋势明确,OPEC预计2020年二季度全球石油需求为8164万桶/日,三季度恢复至9145万桶/日,四季度进一步提升至9508万桶/日。

四、供需两端不确定性仍较高,弱平衡下关注结构性机会

展望四季度,市场不应低估OPEC+产油国努力推动油市复苏的决心,OPEC+将继续努力确保各方更好地遵守减产协议,托底政策和管控预期将有利支撑油价;随着WTI油价重回40美元/桶,达到部分页岩油盈亏平衡线,部分企业能够稳定生产水平,但是WTI价格达到50美元/桶以上时,才能看到页岩油产量复苏快于预期;全球主要经济体的复苏进程稳步推进,石油需求恢复趋势明确,供需基本面正在逐步改善,预计四季度油价偏强运行。

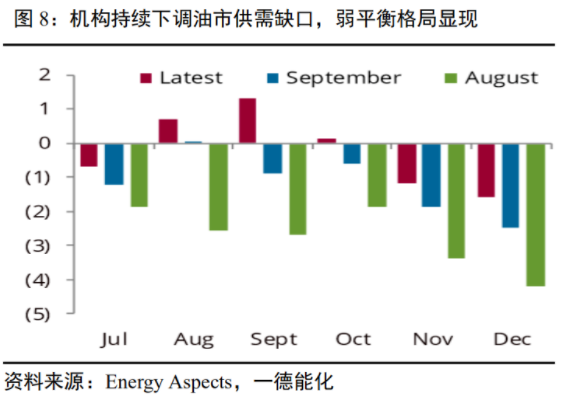

不过,由于需求在四季度仍面临无法预知的风险,原油市场何去何从,还应密切关注全球二次疫情的发展及各国防控措施的力度。值得注意的是,饱受战争蹂躏的利比亚宣布恢复东部原油出口,目前其原油出口量已经恢复至27万桶/日,未来或继续增加额外100万桶/日的原油供应。此外,OPEC+成员国的减产执行情况对市场至关重要,一旦出现个别成员国出现抢占市场份额的搭便车行为,很可能会导致OPEC+内部发生破窗效应,这将对油市带来巨大的不确定性。综合来看,四季度油市处在弱平衡格局之下,预计油价绝对值上涨的空间有限,建议关注结构性机会。

五、终端船燃需求复苏,高低硫强弱格局转向

新加坡海事及港务管理局(MPA)公布的最新数据显示,新加坡8月份船用燃料销售量为416.9万吨,环比增长0.27%,同比增长13.6%。终端船用油需求自7月以来一直在缓慢复苏,支撑船用燃料油销量小幅增长。

HSFO方面,由于炼厂整体利润率依旧偏低,尤其是中间馏分油,很多炼厂在降低开工率,HSFO的供应有限,高硫市场受到一定支撑。不过中东夏季发电需求高峰已过,虽然沙特继续为其发电厂购买HSFO,但交易量已从峰值下降,高硫需求边际走弱。VLSFO方面,由于东西半球价差拉宽,9 月份大约有 300 万吨低硫燃料油套利货物由西半球运抵至新加坡,高于 8 月份的 200 万吨,供应的增加导致亚洲低硫市场相对疲软。随着终端船用燃料油需求持续改善,低硫的需求预计能够复苏。与此同时,高低硫油价差(VLSFO-HSFO)9月中旬以来持续走强,10月8日达77美元/吨,创两个月以来新高。

综合来看,四季度“低硫强、高硫弱”的供需格局有望延续,建议多LU2101-FU2101价差。