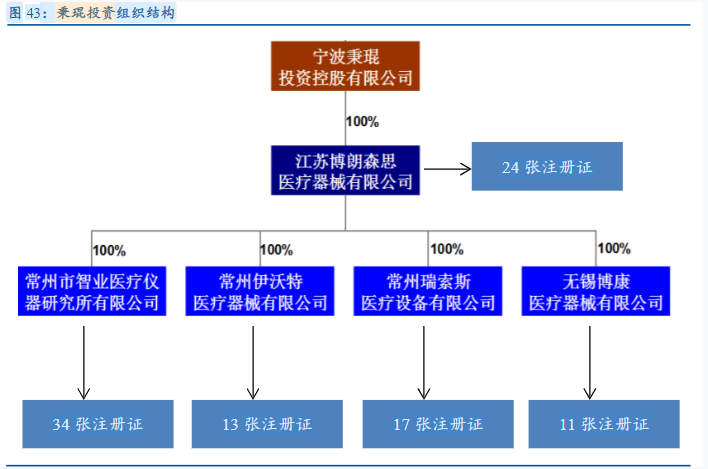

乐普医疗在吻合器领域的介入起始于2015年收购秉琨投资,当时使用了6.77亿元,获得秉琨投资63.05%股权。

在可行性报告中,乐普医疗这样描述:

据统计,目前国内规模化一次性切割器和吻合器生产企业共 29 家,秉琨投资整合了其中的博朗森思、常州智业、伊沃特、瑞索斯、无锡博康 5 家公司。包括秉琨投资旗下企业在内年销售额过亿的全国共有 5 家。

其中,博朗森思主要生产和销售一次性外科医疗切割器零部件以及销售自产一次性切割器、吻合器;常州智业主要生产和销售一次性切割器、吻合器以及腔内支架;伊沃特、瑞索斯、博康均为生产和销售一次性切割器、吻合器。博朗森思为其他四家厂商的主要零部件供应商。

在乐普医疗的漫漫并购途中,对秉琨投资的出手属于中等规模。在完成控股之后的接下来几年,吻合器领域销售额快速增长,技术水平也有一定提升。

外科手术器械在心血管,胸外科等科室均有广泛应用,在国内,国产传统开放手术器械

2015年年报

市场上,进口品牌与国产品牌各占一席之地。而在腔镜手术器械市场上,大部分市场被国外

品牌所垄断。秉琨投资旗下企业作为国内最早生产吻合器的一批公司,拥有技术要求较高的

腔镜吻合器品种。2015年8月公司投资宁波秉琨,获得外科手术行业高稀缺的高值耗材研发、

生产企业资源,使乐普医疗迅速拓展外科手术高值耗材业务。公司将定位国内中高端产品市

场,逐步推出腹腔镜吻合器等相关器械和耗材,优化重组销售网络,快速复制乐普医疗冠脉

支架进口替代路径。同时,乐普医疗核心产品封堵器、心脏瓣膜等高值耗材产品也将因该业

务的快速增长而受益。报告期内,吻合器等新增外科手术器械业务实现营业收入6,095.37万元。

以外科器械中市场规模最大的吻合器为切入点,快速推进腹腔镜吻合器等产品销售,快速提高国产产品市场占有率。

整合外科吻合器业务,拓展优化产品销售渠道,提高吻合器产品质量、降低成本,完善吻合器产品系列,提升公司在外科领域推广应用的业绩,新增吻合器等外科手术器械实现营业收入13,880.10万元。

2016年年报

在2017年,花了1.02亿通过子公司北京维康通达高溢价收购了北京锵镜51%股权。当时,北京锵镜2017年1-7月营业收入为1452万,净利润只有为300万。如此高的价格主要是因为 北京锵镜主营业务是配送给北京和河北等地医院外科器械产品,拥有较多的北京医院配送渠道,其在部队医院和“首医系”医院拥有非常良好的业务关系,直接配送的医院有 31 家医院,通过二级配送商配送的医院有 12 家医院。站在2020年集采政策深入人心回看当初这笔收购有值得商榷之处。然而,在2017年的时候,这笔收购确实为乐普的吻合器等外科器械快速找到了销路。

公司外科业务经过前期的资源整合,有效提高了产品质量、降低产品成本,通过扩充营销团队、拓展优化销售渠道、提升品牌市场影响力等措施,实现了业绩的突破。报告期内,吻合器等外科器械实现营业收入22,092.48万元,同比增长59.17%,实现净利润8,240.88万元,同比增长42.96%。其中核心产品腔内切割吻合器及其组件系列产品的销售业绩得到大幅提升。

2017年年报

报告期内,公司通过控股北京锵镜医疗器械科技有限公司,进一步拓展、强化外科产品在北京、河北等地医院的配送渠道,巩固北京市场占有率。

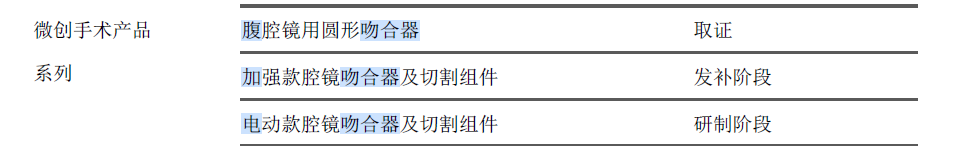

在接下来的18、19年,吻合器的生产销售和研发稳步进行。回过头来看,乐普医疗对于吻合器等外科器械的整合销售策略确实使得原有被收购企业的业绩快速增长。我们拿同期的上市公司戴维医疗的业绩来做一个对比。从2015年到2019年,戴维医疗的营收依次为2.19亿、2.65亿、3.04亿、3.00亿和3.56亿,增长较为平缓。而乐普吻合器相关外科器械营收为0.6亿、1.38亿、2.2亿、2.47亿以及3.43亿。

外科领域:持续完善血管吻合器产品系列,进一步提高了产品质量和稳定性、在生产环节上逐步改善,引入了自动化设备,提高了生产效率,降低了制造费用和人工成本;加大腹腔镜吻合器产品的市场推广力度,优化吻合器产品结构。在乐普恒通(原北京锵镜)营销网络的互补和协同下,进一步强化了外科产品在北京的销售渠道,巩固并提升北京市场占有率,优化拓展河北、天津等其他重要省市的外科产品销售渠道,使得公司在外科领域的业绩快速提升。打造外科产品配送平台,细分市场产品先行先试经验积累,为即将到来的国家医疗器械两票制进行提前布局,为心血管器械主要产品的新型经营模式提供重要的实践依据。

公司持续对外科系列产品进行优化升级,在生产环节上逐步改善,引入自动化设备,提升生产效率、降低成本,进一步提高了产品质量和稳定性;通过拓展市场、优化销售渠道、加强学术推广等措施,逐步提高外科产品的市场占有率及品牌影响力。报告期内,吻合器等外科器械实现营业收入24,783.13万元,同比增长12.18%,实现净利润8,672.80万元,同比增长5.24%。其中,核心产品腔内切割吻合器及其组件系列产品实现销售收入10,784.39万元,同比增长55.71%。

2018年年报

外科器械领域

成立外科事业部,整合外科所有子公司,公司对吻合器系列产品整合,集中研发、生产和销售资源,公司正在进行第二代腔镜下吻合器的研制开发,2019年已完成产品型检,并进行注册申报。进行新平台腔镜下吻合器及进入通道的研发,项目研发进展顺利;积极推进腔镜下手术相关器械的研发;积极推进已突破可吸收材料技术的可降解吻合器和外科手术治疗的超声刀重磅产品的研发。根据公司整体规划,对几家公司外科器械业务进行全面整合融合,对吻合器系列产品进一步全面拓展,由原有以单一产品结构延伸为吻合器、人体通道建立、精细化手术辅助器械和外科手术风险控制四个板块;由单一的产品提供商升级为外科手术综合方案提供商,利用原有渠道,原有客户开发更广阔的蓝海市场,同时利用新的产品解决方案打通全客户覆盖,建立更加完善的市场销售模式。积极推进已突破可吸收材料技术的可降解吻合器和外科手术治疗的超声刀重磅产品的研发。

公司对内部生产资源进行梳理与规划,通过产品工艺及工装改进、自动化设备购买及开发、节能降耗等措施,不断的对流程进行整合优化,实现外科系列产品的升级,提升效率、降低成本的同时,提高了产品的质量和稳定性。质量管理方面, 公司整个产品系列涉及的300余份作业及工艺验证文件全部梳理完成,现场操作更趋完善,并不断改进产品性能设计,提高临床使用的防差错水平。同时,通过对“注册人制度”的不断探索和试运行,完善质量保证体系,提高产品实现过程及产品出厂检测方法,进一步确保集团公司产品质量的安全性和有效性,实现整个集团的产品资源整合及规范管理的双受益。报告期内,吻合器等外科器械实现营业收入34,346.61万元,同比增长38.59%。

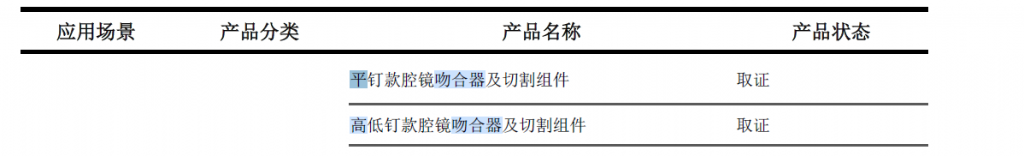

2019年,基于开放式吻合器和第一代腔镜下吻合器产品研发制造平台进一步搭建完善,公司已开始进行第二代腔镜下吻合器的研制开发,2019年已完成产品型检,并进行注册申报。此外,公司还加强研发投入,进行新平台腔镜下吻合器及进入通道的研发,完成了产品型检等关键节点;积极推进腔镜下手术相关器械的研发以及一些具有独创性的跨界产品相关先期开发工作。

2019年年报

在技术上讲,我们可以看到在2015年,乐普是没有腹腔镜吻合器的,到了2016年、2017年年报中乐普强调腔镜吻合器的收入对于业绩的贡献,说明它对于较为高端的产品有了认识和推进。戴维医疗的电动腔镜吻合器是在2018年上市的,在2019年以及2020年确实业绩有所改善,上市公司总体净利润从2018年的2881万到2019年6205万再到2020年前三季度合计1.27亿,其中,吻合器贡献率了大部分增量。

吻合器已经逐渐从第一代开放式手术用吻合器、第二代腔镜用吻合器步入第三代电动吻合器时代,研究表明,与手动缝合器相比,外科医生使用电动缝合器时出血并发症减少了近一半。

从销售数据上来讲,第二代的腔镜吻合器单价要高出开放吻合器不少。在刚刚过去的江苏吻合器集采中,腔镜吻合器并没有纳入。而开放式吻合器有些厂商将原价2000左右的吻合器价格报到了一百多块。走向高端已经不是可以说着玩的事情,必须当做紧迫的要务来做了。

在今年9月登陆科创板的天臣医疗,2017~2019年营收0.9亿、1.16亿和1.73亿,腔镜吻合器营收占比大概四成,现在公司整体市值28.9亿。

在乐普医疗的2019年年报当中我们看到,乐普也有电动腔镜吻合器的研究计划,从管线的排不上说,稍慢但还说得过去。

我上一个讨论说过,乐普医疗的IVD和吻合器相关的手术外科器械离心血管主业较远,受到的滋养不足。乐普医疗在这两块内都处于竞争弱势。在吻合器领域,由于整体市场规模较小,领先者并没有特别大的优势,这一点来讲,乐普的处境还相对舒服一些。除了法兰克曼在国外比较吃香、一些电动腔镜吻合器企业做得比较早以及即将被集采再次打击的外企之外,大家都是五十步笑百步的水平。

相比手动腔镜吻合器,电动腔镜吻合器存较高壁垒。国内手动腔镜吻合器生产厂家众多,主要原因是手动腔镜吻合器为2类器械,门槛低,生产组装相对简单,国内存很多代工企业。2018年8月电动吻合器由2类变为3类管理,增加了临床试验,120例临床,随访6个月以上,极大提高了行业壁垒。2020年初维尔凯迪已提交3类申请,预计3类证书2021年中获批。

吻合器是手术中使用的替代手工缝合的设备,利用钛钉对组织进行离断或吻合,相对于传统的手工缝合,器械缝合有以下优势:缝合快速,操作简便,节省手术时间;和手术并发症少等优点,还使得过去无法切除的肿瘤手术得以切除,受外科医生的青睐。

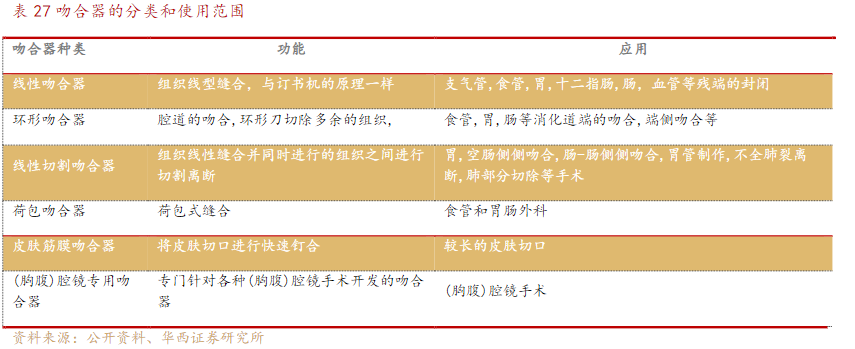

根据适用范围不同,吻合器主要可分为线性吻合器、环形吻合器、线性切割吻合器、荷包吻合器、皮肤筋膜吻合器和(胸腹)腔镜专用吻合器等。

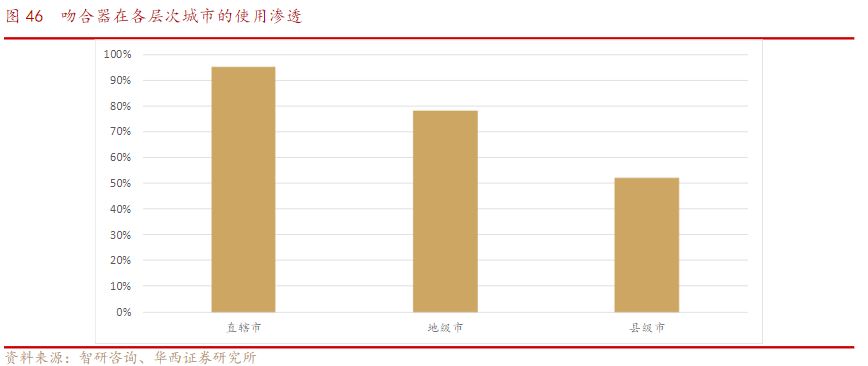

实际上,吻合器在外科手术的使用已经相对普遍,直辖市使用率已经超过90%,地级市超过70%,基层受限于医生的水平,使用率还相对较低,有较大的提升空间。

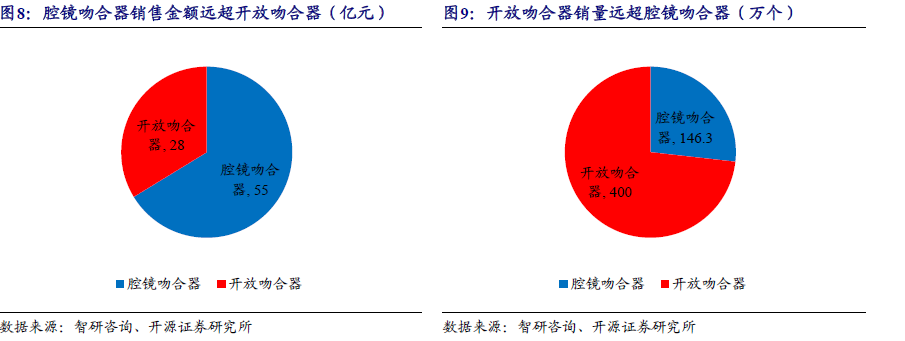

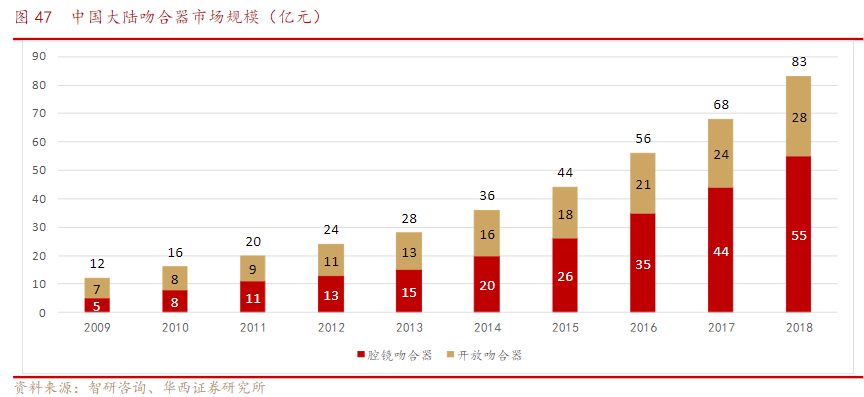

市场规模方面,国内的吻合器市场规模2018年为83亿元,过去十年年均复合增长近20%,持续保持快速增长。吻合器产品在开放式及微创手术中得到大量的应用,推动了行业市场规模快速增长。智研咨询统计,2009年我国吻合器市场规模为12亿元,2018年我国吻合器产业规模增长至83亿元,十年年均复合增长19.46%;开放吻合器规模从2009年的7亿元增长至2018年的28亿元,十年年均复合增长14.87%;腔镜吻合器规模从2009年的5亿元增长至2018年的55亿元,十年年均复合增长27.10%。腔镜吻合器属于微创手术,病人术后恢复快,发展迅猛,技术壁垒高。

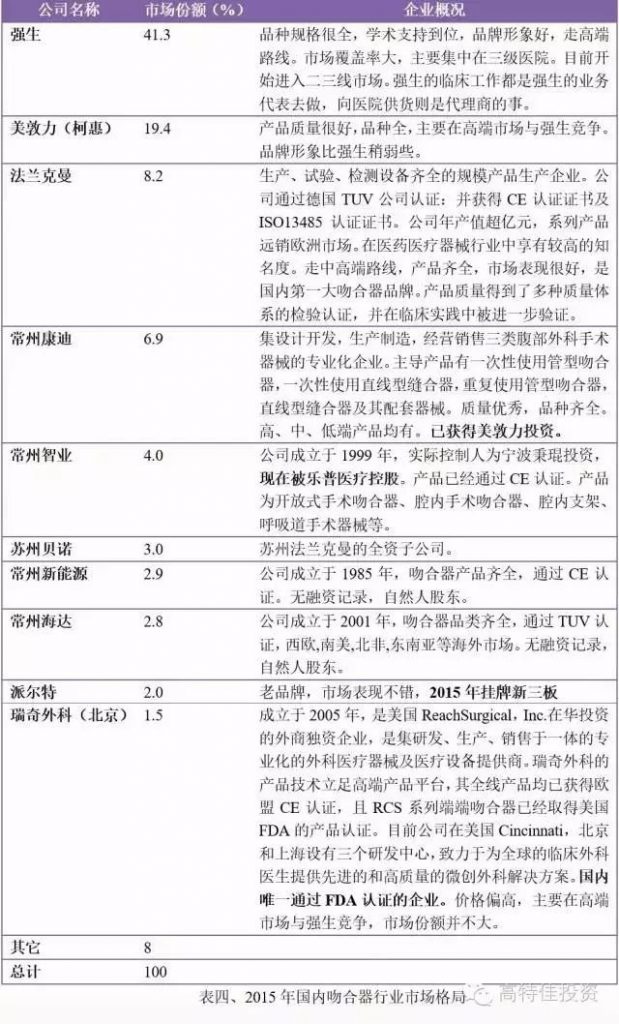

当前我国吻合器市场竞争十分激烈,国产吻合器生产企业很多,相对集中度较低,而外资强生和美敦力两家公司占市场份额相对较高。目前,国内吻合器市场主要分为三个梯队,第一梯队为强生和美敦力(柯惠)两大外资品牌,合计占比超过60%;第二梯队为法兰克曼(中信产业基金和波士顿科学联合控股)、常州康迪、常州智业(乐普)、派尔特等国产品牌阵营,占比超过30%;第三梯队为大量小规模的吻合器生产企业,其资金技术实力有限,竞争能力较弱,但是鉴于国内庞大的市场体量以及市场复杂度,小规模的吻合器生产企业依然可以存活。

华西证券《可降解支架高速放量,创新驱动的器械龙头》