动力煤品种:年报摘要

行情回顾:2020 年受到疫情影响,国家对于社会稳定、经济复苏具有较强诉求,因此除内蒙古地区外,对于煤炭行业整体监管力度较往年有所减弱,国内煤炭产量平稳增长。

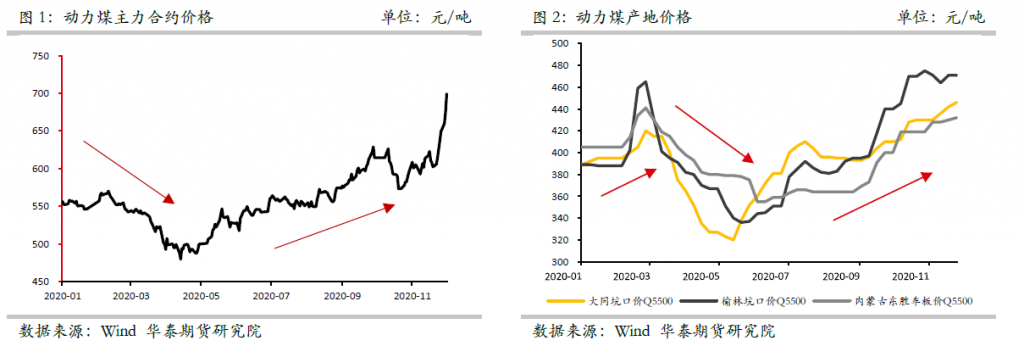

疫情使得海外煤炭需求锐减,转口国内的海外煤性价比优势突出,国家为保护国内煤,对于进口煤政策执行相对严格,尤其中澳关系恶化后,国内进口煤量明显下滑。2020 年国内火力发电不佳,但非电煤需求较为旺盛,一定程度上弥补了电煤的缺口,使得动力煤需求仍保持一定增量。供需之间的变化也使得价格呈现明显波动,2020 年动力煤价格波动明显大于同期,呈现前低后高走势,且价格中枢有所下滑,四季度随着进口额度用尽,国内供应受限,保供需求增加,价格再度向上突破。

观点:2021 年作为十四五规划的开局之年,国家对于煤炭行业的整体规划未有大幅变动,依旧以产能集约化、高效化为主导思想,伴随着落后产能的淘汰,大型煤矿不断上马,实际产量有所增加。考虑到中澳关系的不确定性,印尼煤和俄罗斯煤对于澳洲煤缺口恐弥补有限,明年进口煤量依旧相对紧张。2021 年国家经济刺激虽存在边际递减的可能,但逆周期调节尚未结束,电煤需求将继续增加,明年房地产进入竣工周期,基建将继续发力,非电煤需求预计仍有增量。因此2021 年动力煤价格中枢较2020 年应有所抬升,而价格波动或明显收紧,全年预测价格底部在530 附近,中值维持在[570,600],港口5500现货大多时间仍保持适当升水。

策略:中性偏强,供需相对偏紧,配合品种季节性因素操作。

风险:进口政策放松导致进口量明显增加、疫情再度爆发导致需求不及预期、明年降水

量继续大增挤压电煤消费、国家产业政策变化暂缓落后产能去化

1 2020 年动力煤市场回顾

2020 年受疫情及国家政策调控影响,动力煤期现价格呈现大幅波动,纵观全年动力煤价格中枢较2019 年有所下滑。2020 年初在传统动力煤旺季的带动下,产地及港口动力煤价格仍得益于价格惯性维持向上驱动,然而此时新冠疫情突发,国内实行严格管控,导致下游行业春节后复产复工停滞,反观煤矿按时复产复工,使得矿端及港口库存连续积累,动力煤现货价格也随即步入下行区间。时至4 月底随着下游复产复工的逐步进行,煤炭库存达到高点后开始去化,尤其以港口库存表现突出,加之内蒙古反腐倒查20 年影响国内供给量,进一步优化市场供需形势,动力煤现货价格同步触底反弹。

进入2020 年下半年,由于中澳关系的恶化以及国家对于进口煤政策收紧等影响,国内进口资源呈现明显下滑趋势,国内产量增幅不足以弥补进口缺口,使得国内有效供应量依旧偏紧,供需偏紧格局有力支撑了动力煤底部价格。三季度大秦线铁路事故突发,影响港口到货量,使得实际供应量受到阶段性抑制,从而打开价格进一步上涨空间。9 月底至10 月中旬,为保证今年冬季煤炭供应,内蒙古连续召开两次保供会议,预计增产10%左右。考虑到今年受“拉尼娅”影响,冷冬预期增强,煤炭消耗或高于往年,因此动力煤价格未受保供影响下滑,反而继续强势向上。根据目前情况分析,今年供应端改善难度较大,而需求相对旺盛,因此四季度后期价格依旧易涨难跌。

相较现货,期货今年大体呈现V 型走势,年初受疫情影响跟随大宗商品价格下跌,至4 月底随着市场对于疫情后的经济复苏和国家逆周期调节政策影响,盘面随即止跌反转一路上行。截止10 月中旬第二次保供会议召开后,市场对于后期国内增产和进口政策放松较为乐观,因此盘面随即下滑,但仅一周有余,市场便重新评判四季度供需形势,认为供给依旧不足,盘面立即转头向上,而后受到矿难及其他利好影响,盘面连创新高,目前来看四季度后期盘面价格依旧维持强势。

2 2020 年动力煤供给分析

2.1 国内产能不断优化,产地集中度提高

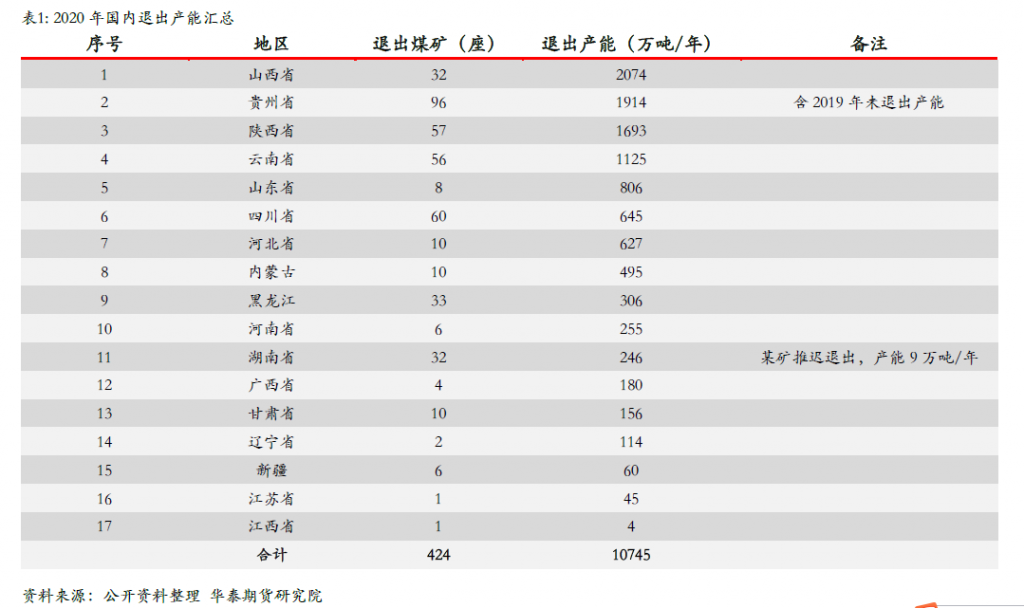

目前国内煤炭产能总量整体收缩有限,而政府通过不断优化产能,间接提升产量,其一是关停中小煤矿,释放先进产能;其二是产能进一步集约化。根据2019 年国家发改委发布的《30 万吨/年以下煤矿分类处置工作方案》来看,至2021 年底全国30 万吨/年以下煤矿数量要求减少到800 处以内,而截至文件发布时国内30 万吨/年以下(不含30 万吨/年)煤矿数量仍有2100 处左右,因此今明两年依旧是煤矿集中关停的关键时间。据了解2020 年全国计划退出煤矿424 座(含2019 年未退出煤矿),涉及产能1.07 亿吨/年,其中包括部分未建煤矿,除“三西”地区外,淘汰煤矿多数集中在西南及华中地区。

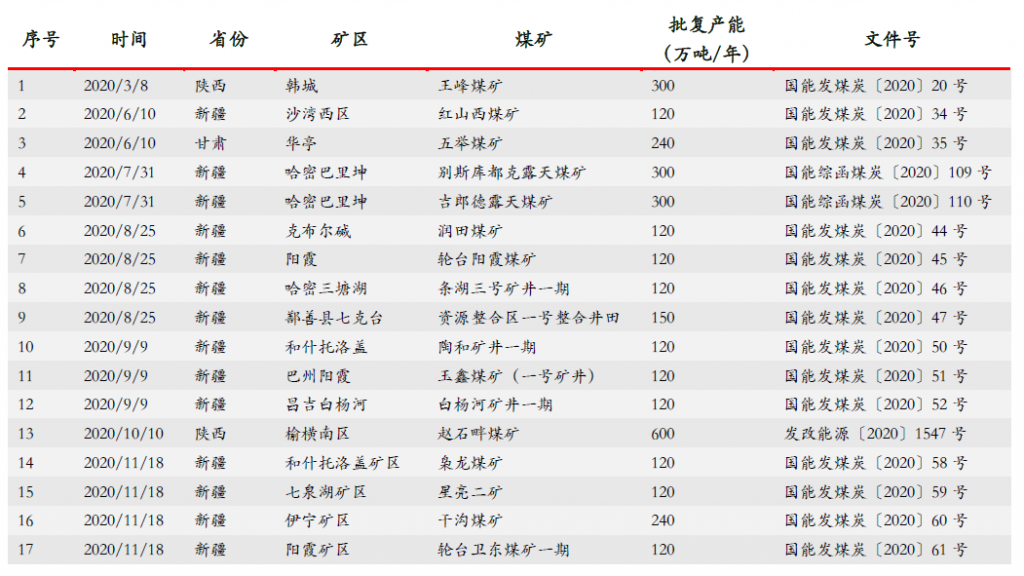

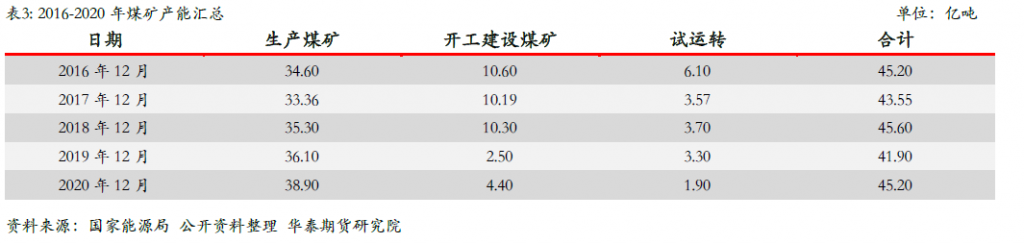

2020 年全国新增审批煤矿17 座,涉及产能3330 万吨/年,新建产能主要集中在中西部地区。2019 年新投产煤矿涉及产能5930 万吨/年,按照煤矿2.5 年左右建设周期计算,预计多数煤矿将于今年年底或明年投产。2020 年预计合规在产产能38.9 亿吨/年,在建煤矿产能4.4亿吨/年,试运行产能1.9 亿吨/年,实际在产产能45.2 亿吨/年。

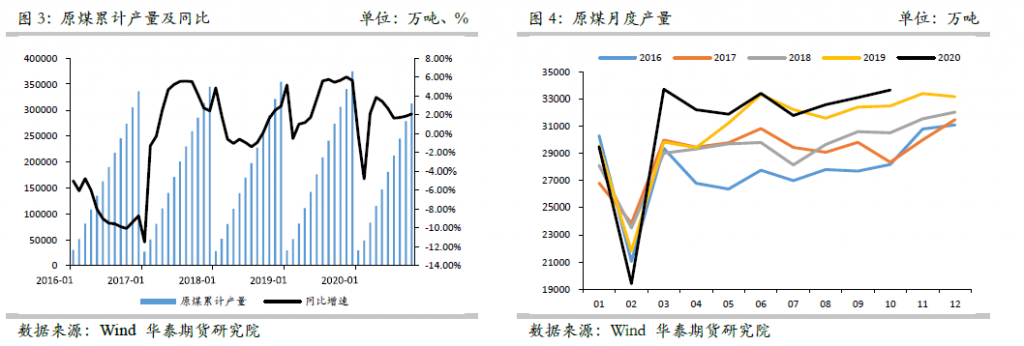

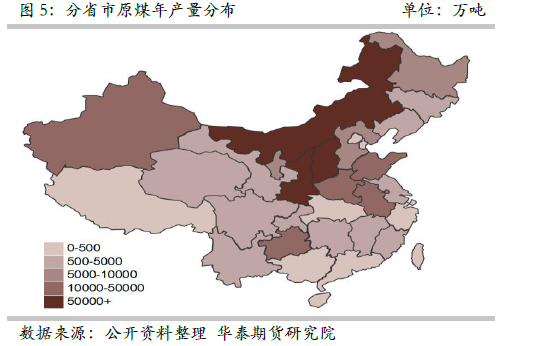

据国家统计局数据,2020 年10 月全国原煤产量3.37 亿吨,同比增长3.62%,1-10 月份原煤累计产量31.27 亿吨,同比增长2.1%。今年国内煤炭生产受疫情影响有限,大体保持往年生产节奏,但由于政策影响,存在区域性分化,其中晋陕新地区增量明显,1-10 月份山西原煤累计产量8.67 亿吨,同比增加8.08%;1-10 月份陕西原煤累计产量5.54 亿吨,同比增加8.67%;1-10 月份新疆地区原煤累计产量2.16 亿吨,同比增加14.71%,三地增量合计占国内原煤增量213%。宁夏和青海增幅较大,宁夏同比增幅11.09%,青海同比增幅26.7%。内蒙古受涉煤反腐影响,产量减量较为明显,1-10 月份原煤累计产量仅8.01 亿吨,同比减少5.22%,而贵州、河南、四川和山东地区由于煤矿关停及控煤消费影响,1-10 月份四地原煤累计同比减少0.31 亿吨。

2.2 内蒙重拳反腐,产量大幅收紧

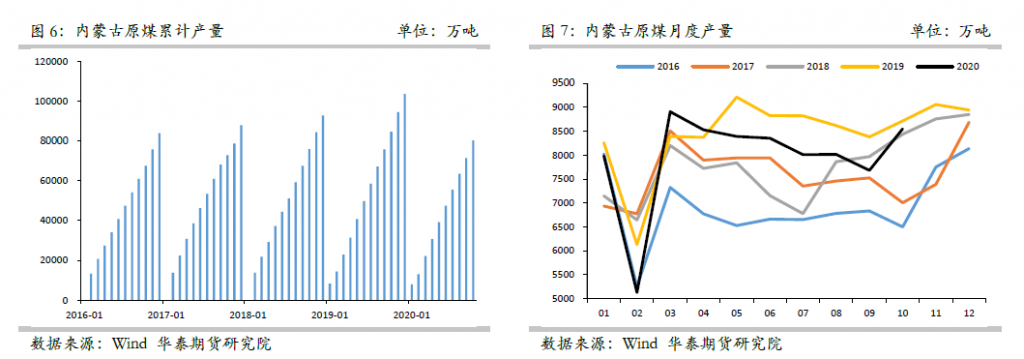

自2020 年3 月份内蒙古开展“煤炭资源领域违规违法问题专项整治工作”以来,全省针对煤矿超采、新矿大矿手续不全、煤矿违规审批及税票不全等问题进行排查,核查及专项调查。内蒙古表外煤炭产能明显收窄,核定产能也受到抑制,煤管票发放较为严格,火工品和税票同样受到管制,使得内蒙古煤炭产量自3 月份开始逐月下滑,今年1-10 月份原煤累计产量同比减少4432 万吨,如果加上表外减量,前三季度实际煤炭供应减量可能翻倍。内蒙古煤炭供应减量对于2020 年国内整体供应量影响较大,加之今年进口量受到较大制约,导致国内前三季度动力煤累计供应量明显低于去年同期,尤其下半年表现较为突出。

今年由于东北地区采暖季煤炭供应不足,内蒙古先后于9 月29 日和10 月19 日连续召开两次保供会议,计划增产10%以满足本地及东三省今冬明春的煤炭供应,10 月份内蒙古地区煤炭产量增幅明显,环比增加11.3%。然而具体分析内蒙古目前的煤矿分布及构成可以发现,短期易形成明显增量的仍为露天煤矿,而井下煤矿恐增幅有限,且主要集中在大型煤矿,因此即便内蒙古四季度放开监管,但是可获得资源依旧不足以弥补前期缺口,全年产量恐难以达亿吨。

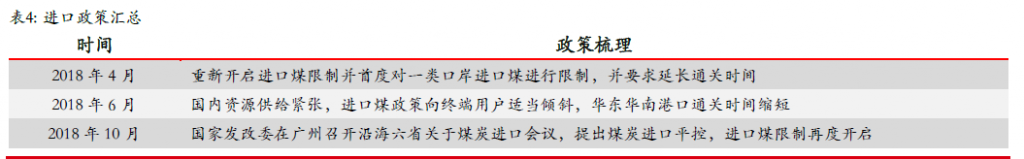

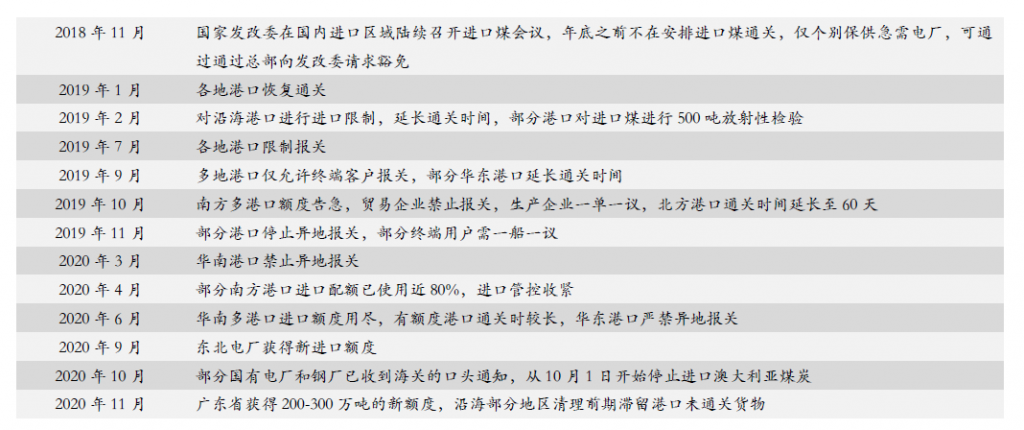

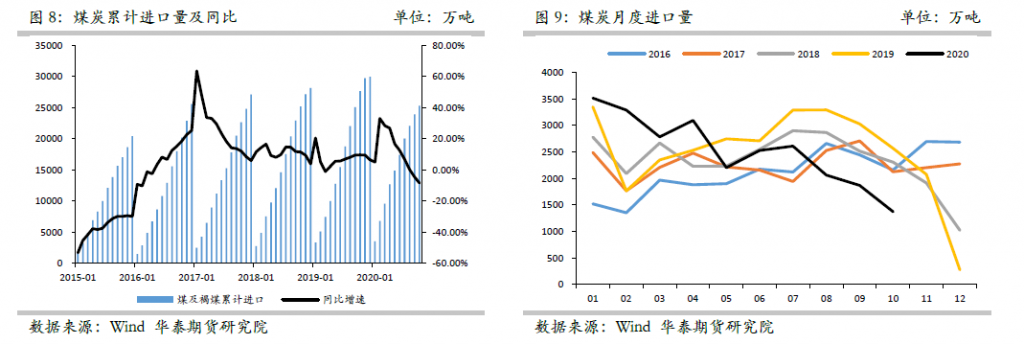

2.3 进口平控严格,中澳关系恶化

自2018 年国家提出进口煤平控政策以来,国内煤炭进口量基本维持在不到3 亿吨,且每年小幅增加,2020 年截至10 月份国内煤炭累计进口量为2.53 亿吨,至今年年底预计难达去年同期水平。2020 年相较往年有所不同,由于疫情对于国内运输的影响,南方终端用户相较往年获得“三西”地区煤炭资源量明显减少,因此增大对于进口煤的需求,从而导致南方多数港口进口煤额度上半年接近售罄,使得下半年进口量明显下滑,从而导致国内有效供给显著收缩。

分进口国别来看,今年一季度澳洲煤由于受到疫情影响,中国以外的煤炭需求明显减弱,导致转口至国内的澳煤量激增,澳煤价格也一路走低,较国内煤性价比优势凸显,间接增加了澳煤的需求。但随着港口进口煤额度用尽和中澳关系恶化等影响,自5 月份开始减少澳煤进口以来至9 月份,中国共进口澳洲煤3226 万吨,远低于上年同期的4156 万吨,据悉截止11 月份有至少20 艘巨型散货船停泊在中国京唐港,数百万吨澳大利亚煤炭无法卸船。今年印尼煤进口量节奏大体与澳洲煤相当,主要依旧是受进口通关额度限制和疫情影响,自5 月份开始进口量明显低于去年同期水平。

目前来看,由于今年受“拉尼娅”影响,市场对于冷冬的预期增强,东北地区补库力度较大,国家对于保供政策要求严格,因此市场开始预测进口煤政策放松,但目前来看仅东北地区获得进口新额度,其他地区暂时未有消息。从往年经验来看,即使国内保供资源不足,国家也仅会采取“一单一议”或“一船一议”的方式,对于目前偏紧的供给形势改善有限。

3 2020 年动力煤需求分析

3.1 发电同比增加,水电挤压火电

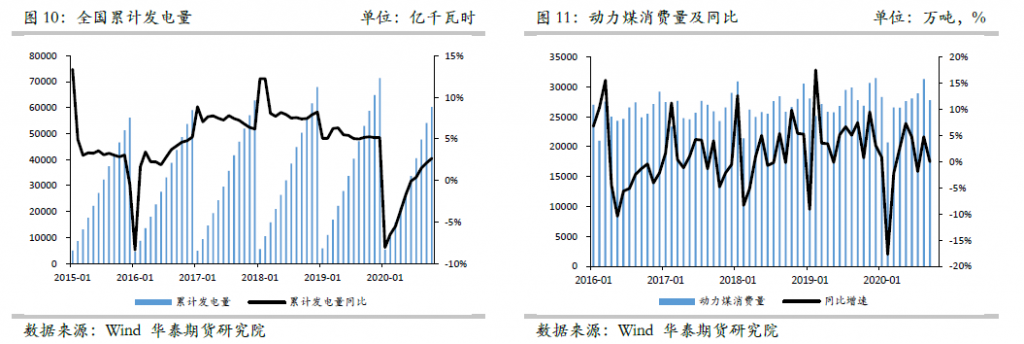

2020 年一季度受到疫情影响,国内经济接近停摆,各行各业多数延期复工复产,动力煤消费同样受到较大影响,一季度同比下滑6%左右。然而随着疫情的有效控制,全国经济逐步恢复,国家开展逆周期调节,二季度动力煤消费便开始转正,同比增加4.87%,整体来看1-6 月份动力煤累计消费同比仅减少0.63%,一季度造成的消费缺口几乎已被填平,而到了三季度动力煤消费继续增加,1-9 月份动力煤累计消费量已与同期持平。

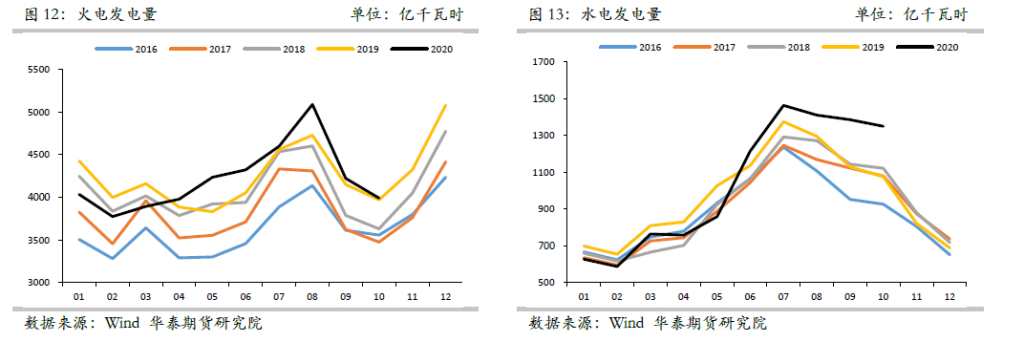

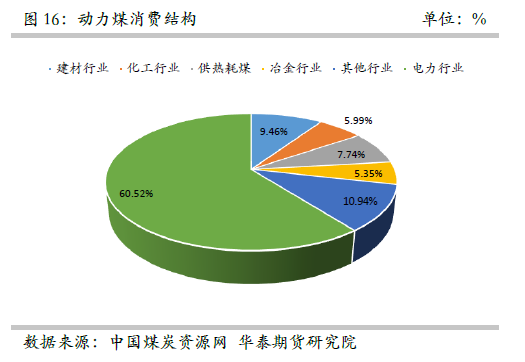

2020 年全国发电量自二季度开始同比转正,之后均保持同比正增长,累计同比自7 月份开始转正,1-10 月份发电量累计同比达2.63%。今年由于南方地区降雨量较大,水电占比自6月份开始攀升,对于火电用量形成明显挤占,使得火电发电量截止8 月份累计同比方才转正。整体来看火电作为动力煤主要消费行业,1-9 月份累计用煤14.98 亿吨,同比减少0.83%,今年火电对于动力煤消费虽未形成正增长,但依旧是动力煤的最大需求终端。

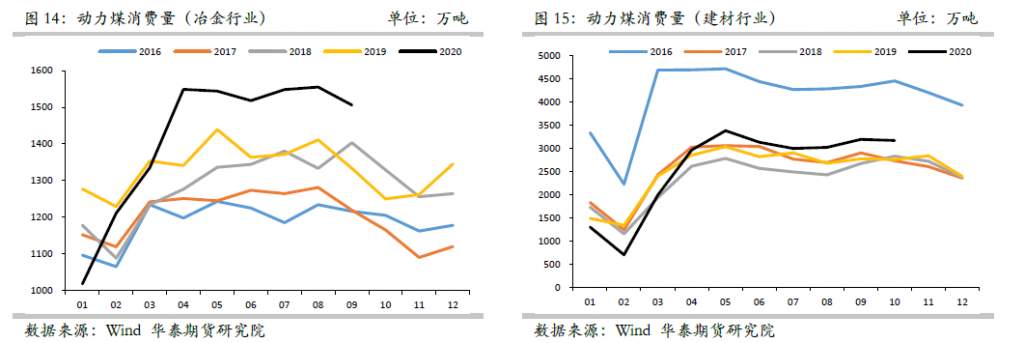

3.2 冶金异军突起,建材用煤稳增

相较其他行业,2020 年钢材冶金对于动力煤消费的拉动最为亮眼,从二季度开始国内粗钢产量同比便大幅走高,1-10 月份国内粗钢累计产量同比增加7.29%,钢材的高产量促使原料需求增加。2020 年1-9 月份冶金行业累计用煤1.28 亿吨,同比增加5.5%。形成钢材高消费主要得益于今年制造业、基建和地产的向好,基建和地产不仅带动了钢材的需求,同样也带动了建材的需求,尤其水泥和玻璃今年表现较好,水泥全年保持同比正增长,10 月份水泥产能同比更是高达9.6%,有利的带动了建材用煤量,2020 年1-9 月份建材行业累计用煤2.27 亿吨,同比增加1.74%。2020 年1-9 月份化工行业累计用煤1.47 亿吨,同比增加1.65%,2020 年1-9 月份供热累计用煤1.92 亿吨,同比增加1.87%。

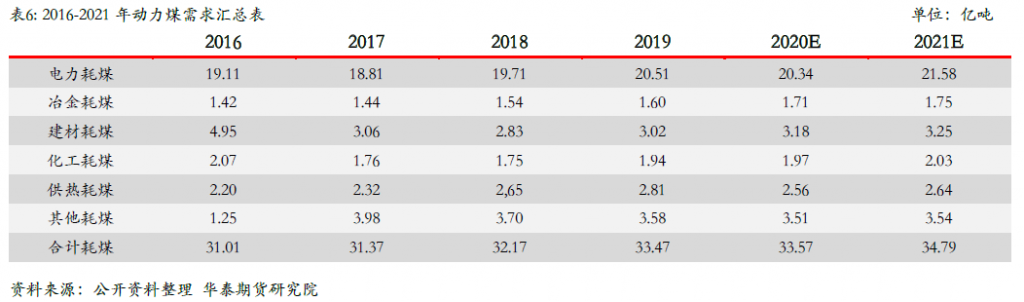

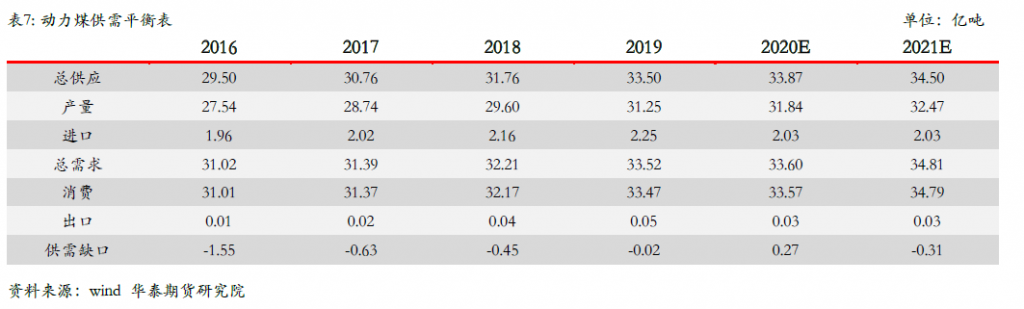

总体来看,今年电力行业对于动力煤需求增长拉动不足,但由于冶金、建材、化工、供热等对于动力煤的需求增长,使得2020 年1-9 月份动力煤需求量基本与去年同期持平,四季度考虑到发电量处于传统旺季,加之水电发电量的边际下滑,火电发电量必然增加,而今年春节较晚,建材和冶金等行业需求依旧相对偏好,因此动力煤需求整体仍有上涨空间,预计今年动力煤消费量大体应与去年持平或略高于去年,维持在33.5-33.6 亿吨左右。

4 2021 年动力煤供给推演

4.1 产能去化有限,产量仍有增加

根据国家“十四五”规划分析,国内煤矿目前仍然面临产业的结构调整和优化,须达到节能减排、绿色生产的要求,“十四五”期间煤炭企业依旧需要延伸产业链条,控制“超采”以及严禁盲目扩产等,努力建设成集约化、高效化、智能化、绿色化的现代企业。

2020 年山西计划化解过剩产能1500 万吨以上,加快引导年产60 万吨以下煤矿退出,原煤产量保持在10 亿吨,目前来看今年任务恐难以完成。山西地区60 万吨以下煤矿数量较为有限,且部分为“僵尸”产能,即使去化对于省内产能影响有限,因此2021 年山西省产量预计仍维持在10 亿吨左右。陕蒙宁地区根据《30 万吨/年以下煤矿分类处置工作方案》的要求,30 万吨以下煤矿在2019 年已逐步清退,目前基本为合法煤矿,2021 年不存在大面积淘汰产能问题,内蒙古由于“涉煤反腐”问题,今年煤炭减量较为明显,明年政策力度仍具有不确定性,但考虑到今年的政策效果和国家的保供要求,2021 年内蒙古产量预计较今年应有所恢复。其他地区根据《30 万吨/年以下煤矿分类处置工作方案》的要求,2021年部分地区仍然面临产能去化的要求。

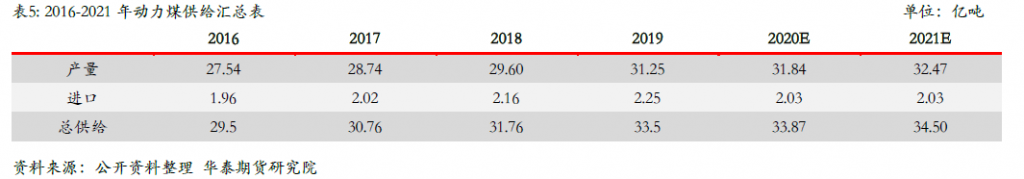

因此整体来看,由于煤炭主产地晋陕蒙地区几乎不涉及大面积产能去化,即使其他地区受到产能减量影响,但对于国内煤炭产能影响有限。2021 年全国煤炭预计投产产能1600 万吨,进入试运转产能840 万吨,则新增产能2440 万吨,全国煤炭产量仍将维持2%左右的小幅增长。总体来看,预计2021 年原煤产量38.9 万吨,动力煤产量32.47 亿吨,增速2.07%。

4.2 澳煤通关难测,进口总量持平

2020 年受到疫情影响,澳洲煤与印尼煤整体发运情况不佳,澳洲煤1-10 月份累计发运同比减少5.08%,印尼煤1-10 月份累计发运同比减少3.43%。随着疫情的逐步控制,2021 年澳洲煤和印尼煤发运情况应有所好转,据印尼煤炭矿业协会(APBI)预计,2021 年印尼煤炭出口量将达到4.3 亿吨,较2020 年同比增长3.6%,其中出口中国的煤炭总量有望再度增加。2020 年国内进口煤受到中澳关系影响导致进口澳煤降幅明显,虽然中国签订了“区域全面经济伙伴关系协定(RCEP)”,但中澳关系缓解仍需时间考验,尤其澳洲煤进口政策不确定性,给2021 年国内煤炭进口带来一定影响,因此假设2021 年动力煤进口量与2020 年持平约为2.03 万吨。

5 2021 年动力煤需求推演

5.1 明年经济依旧可期,火电保持增量

2020 年由于疫情影响,一季度全社会累计用电量降幅明显,同比下降6.54%,其中第二产业和第三产业降幅均在8%以上,上半年全社会累计用电量同比仍未转正,直至三季度全社会累计用电量才开始转正。目前随着疫情缓解和经济恢复,社会用电量已大幅好转,2021年预计全社会用电量较同期应会有所反弹,尤其是第二产业和第三产业,预计全年用电量应在78905 亿千瓦,同比增幅约7%,相对应的发电量预计在77996 亿千瓦,同比增幅亦为7%左右。2020 年国内水电量相对充沛,因此对于火电量形成一定挤占,而2021 年水电量预计继续增加存在一定难度,因此即使与今年保持相同水平,在发电量增加的情况下,火力发电量仍将有所增加,2021 预计全年火电发电量约为53929 亿千瓦,对应动力煤消费量约为21.58 亿吨。

5.2 下游需求仍有增长,促进动力煤消费

2020 年受国家逆周期调节刺激,冶金行业表现突出,有力拉动了动力煤消费,作为冶金行业中的主体,2021 年钢材消费仍将保持正增长,按照中性预期推算,预计较今年同比增加2%左右,相应带动动力煤消费亦增加2%左右,因此2021 年冶金行业动力煤消费约为1.75亿吨左右。

2020 年地产和基建承担疫情缓解后的经济振兴作用,从而使得建材行业恢复较快,同步带动了动力煤消费,其中水泥和玻璃表现亮眼,而2021 年地产进入竣工周期,基建或将继续发力,考虑到玻璃的产能限制和水泥需求小幅增加的情况下,明年建材行业动力煤消费增幅应在2%左右,预计2021 年建材行业动力煤消费约为3.2-3.3 亿吨。

加上化工、供热和其他行业动力煤消费增量,预计2021 年动力煤消费总量约34.79 亿吨。

6 2021 年动力煤价格推演

动力煤作为国家保民生、保经济的基础资源,其受政府调控影响较大,因此动力煤价格多维持区间波动,期货价格表现更为明显。2020 年动力煤价格呈现V 型走势,现货价格运行区间[460-620],期货价格运行区间[480-650],价格波动如此之大主要在于疫情对于价格形成巨大的影响。

展望2021 年疫情对于价格的影响在逐步减弱,加之疫苗研制成功,经济继续向好,动力煤价格波动将有所趋缓,考虑到明年进口政策依然具有不确定性,动力煤价格底部深度有限,而国内需求依旧维持相对旺盛,动力煤价格顶部或仍相对强势,因此预计2021 年动力煤价格底部在530 附近,中值维持在[570,600]。

7 年报观点及策略

观点::2021 年作为十四五规划的开局之年,国家对于煤炭行业的整体规划未有大幅变动,依旧以产能集约化、高效化为主导思想,伴随着落后产能的淘汰,大型煤矿不断上马,实际产量有所增加。考虑到中澳关系的不确定性,印尼煤和俄罗斯煤对于澳洲煤缺口恐弥补有限,明年进口煤量依旧相对紧张。2021 年国家经济刺激虽存在边际递减的可能,但逆周期调节尚未结束,电煤需求将继续增加,明年房地产进入竣工周期,基建将继续发力,非电煤需求预计仍有增量。因此2021 年动力煤价格中枢较2020 年应有所抬升,而价格波动或明显收紧,全年预测价格底部在530 附近,中值维持在[570,600],港口5500 现货大多时间仍保持适当升水。

策略:中性偏强,供需相对偏紧,配合品种季节性因素操作。

风险:进口政策放松导致进口量明显增加、疫情再度爆发导致需求不及预期、明年降水量

继续大增挤压电煤消费、国家产业政策变化暂缓落后产能去化